核心觀點

|行業概覽

平板顯示行業下遊應用廣泛,主要由電視、電腦等傳統行業和智能手機、可穿戴設備等新興行業共同推動發展。目前,平板顯示(FPD)的主流现有產品爲液晶(LCD)面板與OLED面板。

以TFT-LCD爲主流技術的液晶面板,依靠其具有的工作電壓低、功耗小、分辨率高、抗幹擾性好、應用範圍廣等一系列優點,廣泛應用于笔記本電腦、桌面顯示器、電視、移動通信設備等領域。經過多年發展,LCD產業具有規模大、技術成熟、相對成本低的特點,未來幾年內仍將是顯示行業的主要方向。特別是在大尺寸面板上,短期內OLED等新技術尚難形成有效競爭。

以AMOLED爲主流技術的OLED面板,具有結構簡單、更輕、更薄的特點,在顯示效果、能耗、柔性顯示等方面較液晶面板具有明顯優勢,是未來替代液晶面板的首選方向,目前已經廣泛應用于手機、平板電腦等小尺寸平板顯示中,並在電視等大尺寸面板中開始滲透。但是,目前OLED的良品率低、相對成本高、終端價格高、技術壁壘高等特點制約了OLED的大規模推廣。

|行業驅動

近年來智能手機迅速普及,帶動了整個行業的快速發展和技術的不斷更新。2010年起,由于我國政策的推動,促進了全球平板顯示行業向我國大陸轉移,目前我國已經成爲全世界最重要的顯示面板制造基地。

大尺寸面板領域,短期內LCD仍然是主流,終端材料混晶的國產化已經開始;OLED作爲新興行業,目前國內企業關注于中間體、粗品單體和升華前材料,並開始向終端材料滲透,行業整體未來可以保持30%以上的高速增長。

|投資機會

雖然我國的面板生產企業產能擴張迅速,但上遊配套不足,特別是在行業關鍵的顯示材料領域,還嚴重依賴進口。在LCD終端材料混晶領域、OLED材料的全產業鏈上,都還有廣闊的發展空間和大量的投資機會。

一、平板顯示行業介紹

目前,平板顯示(FPD)的主流现有產品爲液晶(LCD)面板與OLED面板。以TFT-LCD爲主流技術的液晶面板,依靠其具有的工作電壓低、功耗小、分辨率高、抗幹擾性好、應用範圍廣等一系列優點,廣泛應用于笔記本電腦、桌面顯示器、電視、移動通信設備等領域。經過多年發展,LCD產業具有規模大、技術成熟、相對成本低的特點,未來幾年內仍將是顯示行業的主要方向,特別是在大尺寸面板上,短期內OLED等新技術尚難形成有效競爭。以AMOLED爲主流技術的OLED面板,具有結構簡單、更輕、更薄的特點,在顯示效果、能耗、柔性顯示等方面較液晶面板具有明顯優勢,是未來替代液晶面板的首選方向,目前已經廣泛應用于手機、平板電腦等小尺寸平板顯示中,並在電視等大尺寸面板中開始滲透。但是,目前OLED的良品率低、相對成本高、終端價格高、技術壁壘高等特點制約了OLED的大規模推廣。

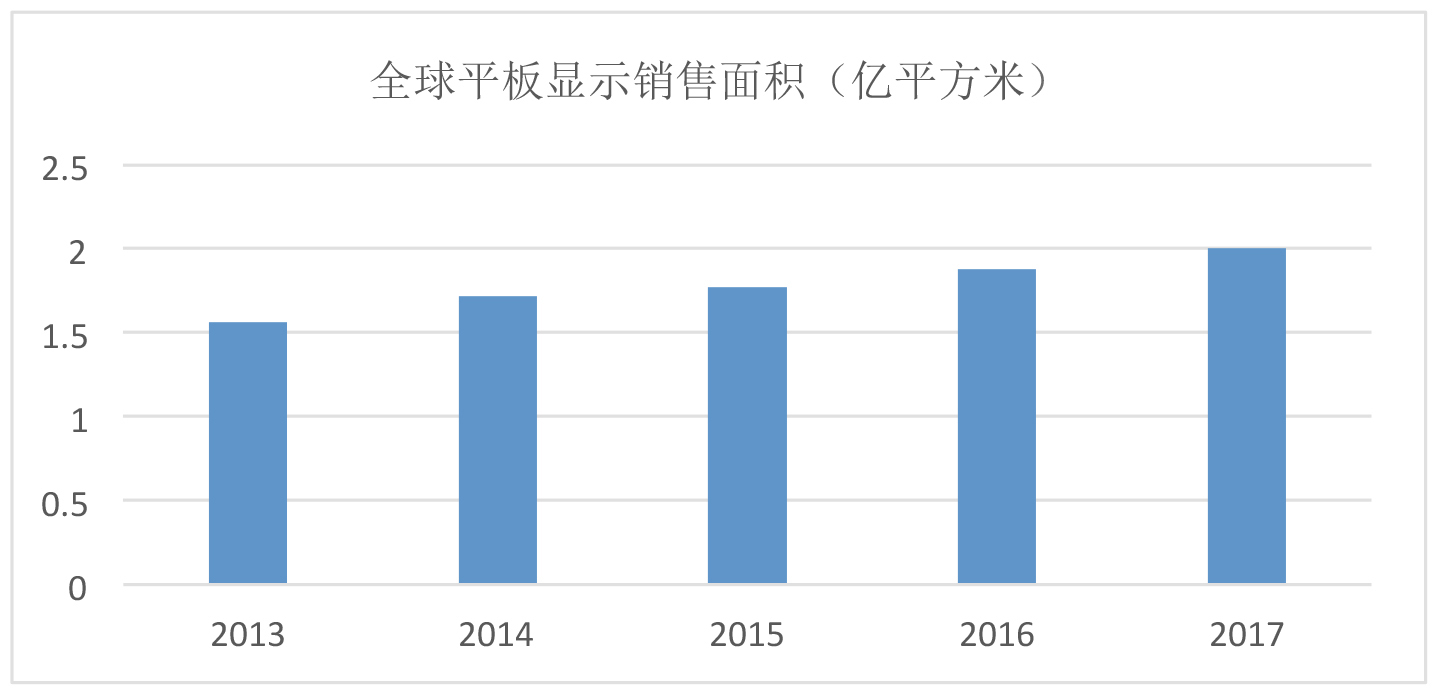

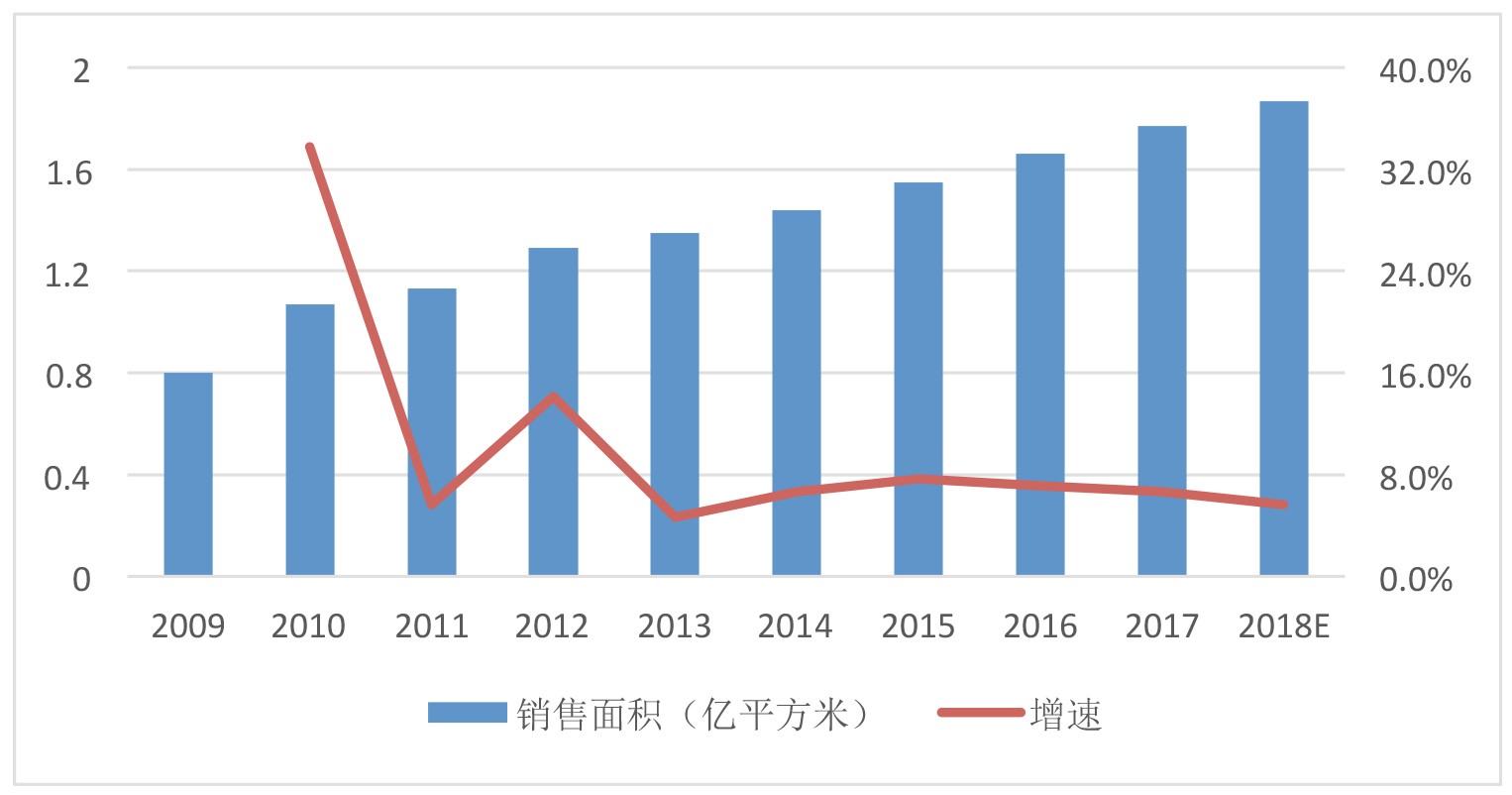

近年來,全球平板顯示面板的銷售面積平穩增長,年均增長率6.4%。2017,平板顯示面板的銷售面積達到2.0億平方米,同比增長6.51%。

圖1:全球平板顯示規模

數據來源:前瞻產業研究院

二、LCD規模穩定,混晶市場大有可爲

2.1 LCD行業概述

2.1.1 LCD顯示的基本原理

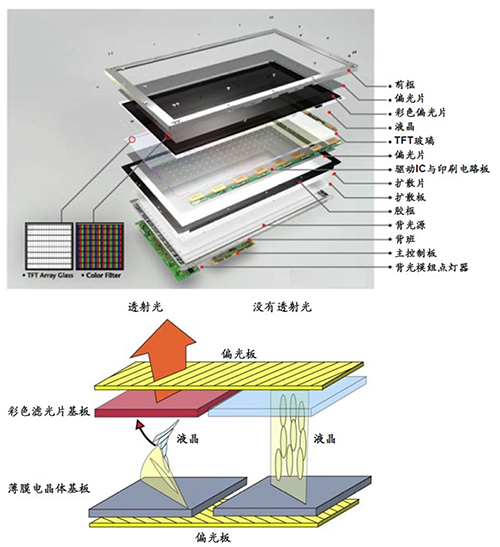

液晶(LC)同時具有晶體有序性與液體流動性,當受到電場等外部作用時,液晶分子排列會產生變化而具有光電效應,可應用在顯示器組件上。目前應用于顯示面板的基本上是熱致液晶,及在一定溫度範圍內材料爲液晶態。液晶材料用于顯示的原理如圖2所示:顯示面板上下玻璃板間爲液晶材料,功能類似光閘開關,上下電極通電後,電場產生變化使得液晶分子因介電各向異性而出現光線的偏轉,光線因液晶長軸與短軸折射率不同而產生不同的穿透度,再配合配向膜與偏光板的作用,即可產生光線ON-OFF的變化,同時通過紅綠藍三色濾光片,實現對每一個像素點不同顔色的顯示,最終實現整個面板的畫面顯示。

圖2:液晶顯示原理示意

圖片來源:公開資料整理

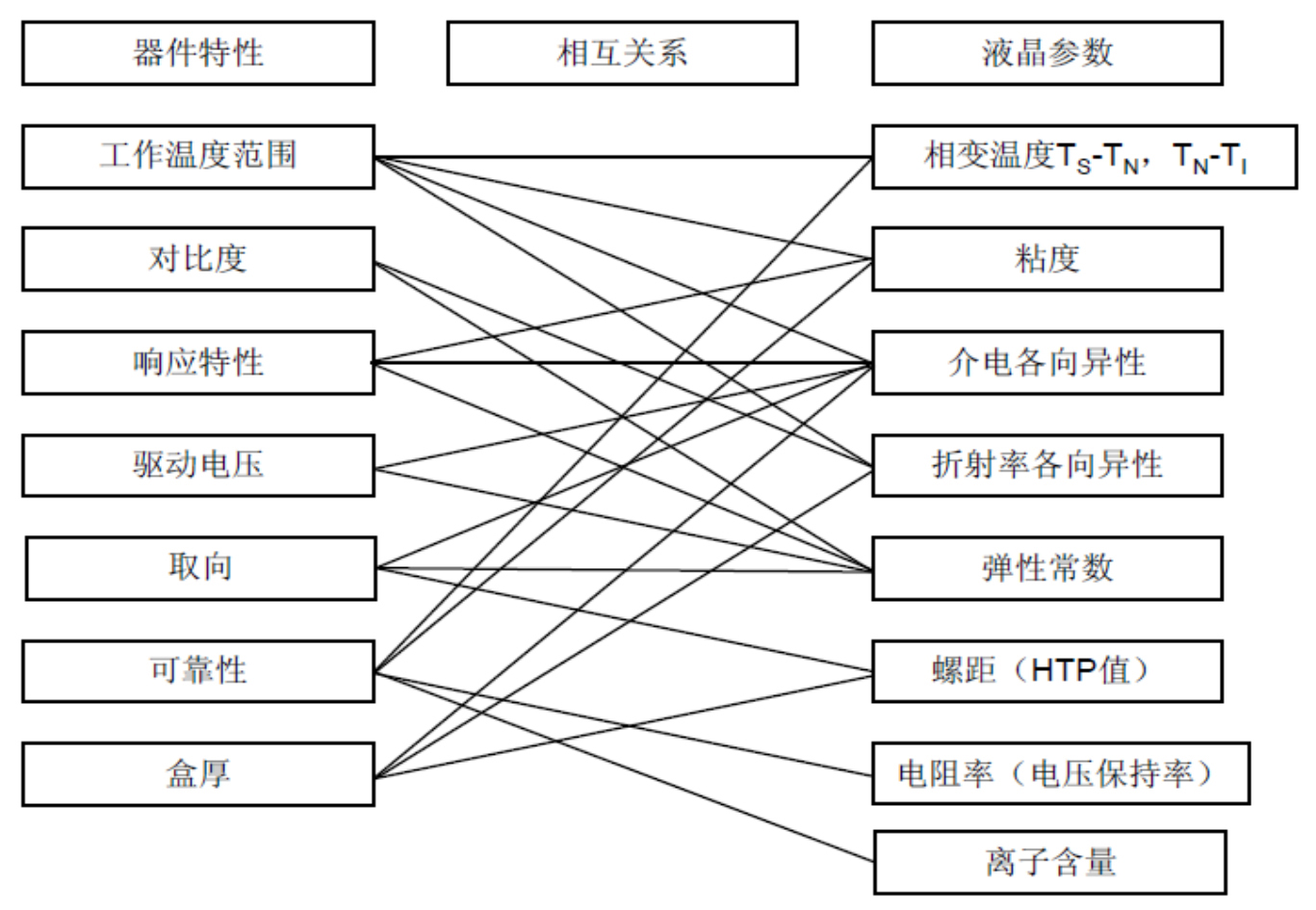

根據驅動方式和顯示模式的不同,LCD可以分爲三大類:扭曲向列型(TN-LCD)、超扭曲向列型(STN-LCD)、薄膜晶體管型(TFT-LCD)等。TFT-LCD因具有功耗低、寬視角、全彩色、響應速度快、高分辨率、大顯示容量、灰度級別高和彩顯能力強、適應數字化顯示的要求、應用範圍廣泛等特點而成爲目前彩色液晶顯示的主流现有產品,而TN、STN則主要用于電子表、計算器、靜態畫面顯示等低端領域。TFT-LCD面板對液晶材料的要求很多,具體見下圖3。一般而言,單一液晶材料即使性能再優異,也無法滿足用于顯示要求的所有參數,因此液晶材料配方中常需混和10至20種不同的液晶單體,才可達到低電壓驅動、響應速度快、溫度範圍廣、熱穩定性、光穩定性等多方面要求,這種具有特定配方的液晶單體的混合物被稱爲液晶終端材料或混合液晶(簡稱混晶)。

圖3:TFT-LCD對液晶的性能要求

圖片來源:八億時空網站

2.1.2 液晶材料產業鏈概述

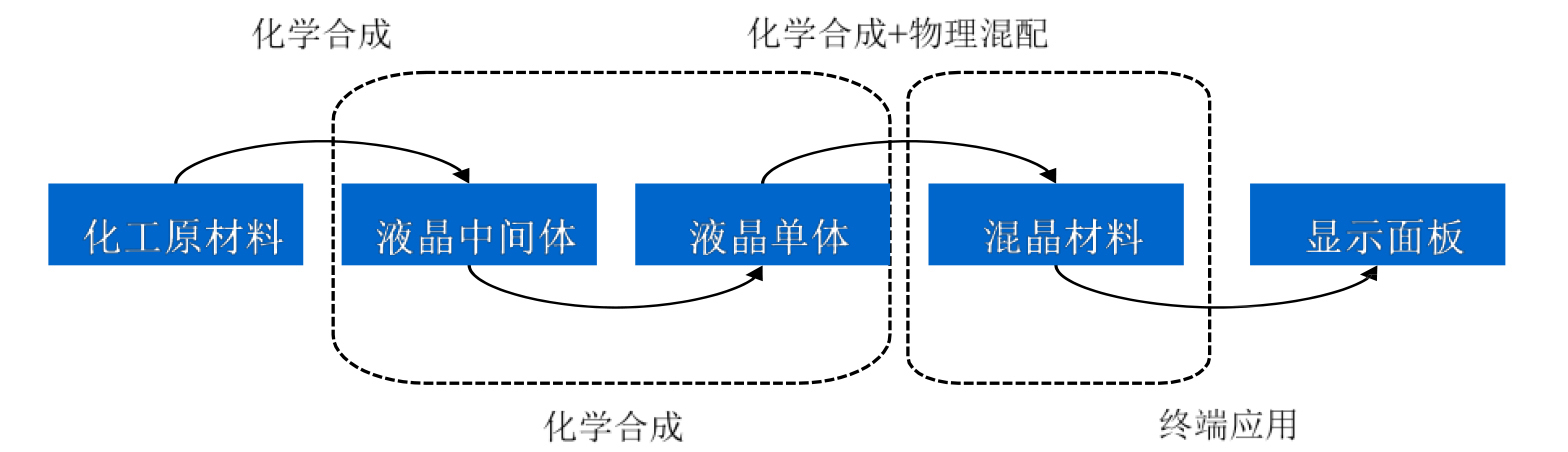

液晶材料的產業鏈見圖4,行業內企業主要分兩類,一類是以生產混合液晶爲主的終端液晶材料生產商,另一類是以生產液晶單體和液晶中間體爲主的前端液晶材料生產商。由于液晶材料的技術壟斷性較強,液晶材料市場基本是由德國、日本和中國所控制,國內的誠志永華主要生產TN和低端STN混合液晶,高档STN、TFT用混合液晶材料則基本由Merck、Chisso和DIC三家外國企業控制。液晶單體是生產混合液晶的必備材料,混合液晶生產商自己生產一部分液晶單體,其余由專業生產液晶單體的企業來生產,如國內萬潤股份、西安瑞聯、上海康鵬等。

圖4:液晶材料產業鏈

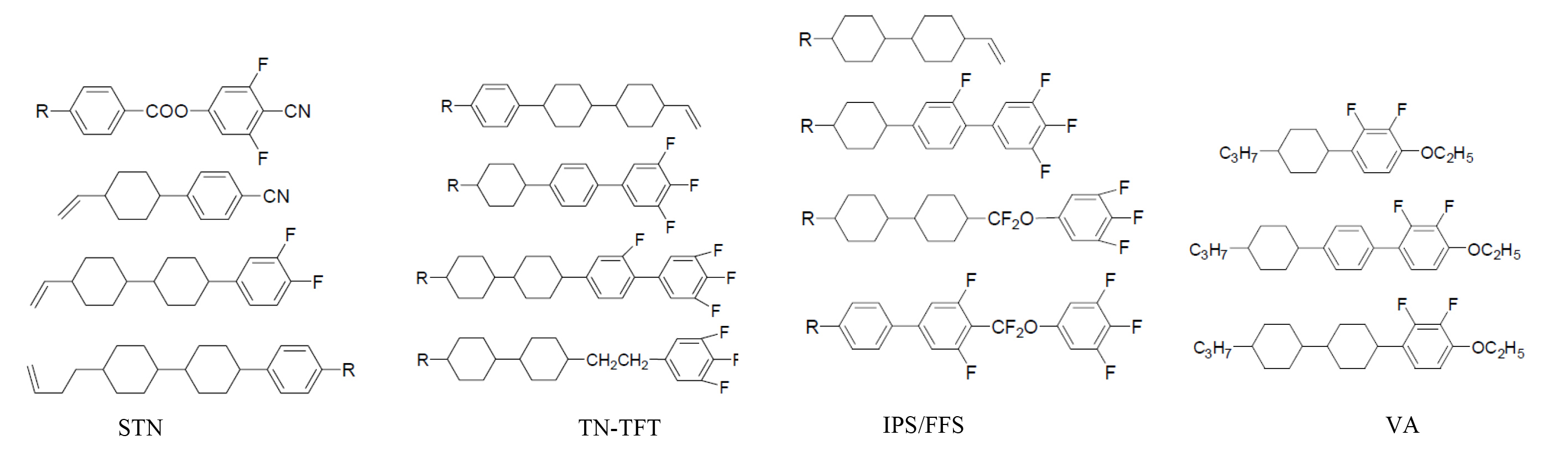

由于不同的顯示模式對液晶性能有不同的要求,滿足這些要求需要不同分子結構的液晶單體,目前常用的液晶單體包括烯類、聯苯類、環己烷苯類、酯類、雜環類、環己烷類、含氟類等上千種(主要類型見圖5),相應的中間體有苯酚類、環己酮類、苯甲酸類、環己烷、酸類、鹵代芳烴等基礎化工现有產品。液晶單體及中間體的生產屬于精細化工範疇,依托我國強大的化工產業,中間體和液晶單體的產業相對成熟,競爭已經比較激烈,行業發展空間有限。

圖5:不同顯示模式所用的主要液晶單體舉例

2.2 液晶材料規模及發展情況

2.2.1 全球液晶面板行業概況

在平板顯示行業中,液晶面板占比超過90%,其中又以TFT-LCD爲主,占液晶面板的比例在95%以上。2010年之後,由于下遊電視和手機的需求增長放緩,全球液晶面板增速下滑,但是對大尺寸電視機的需求增加,大尺寸面板需求隨之增加,一定程度上抵消了在手機等小尺寸屏幕領域OLED對LCD替代造成的需求減少,預計2018年液晶面板總規模仍然可以保持5.6%的增長。

圖6:全球液晶面板銷售情況

數據來源:產業信息網

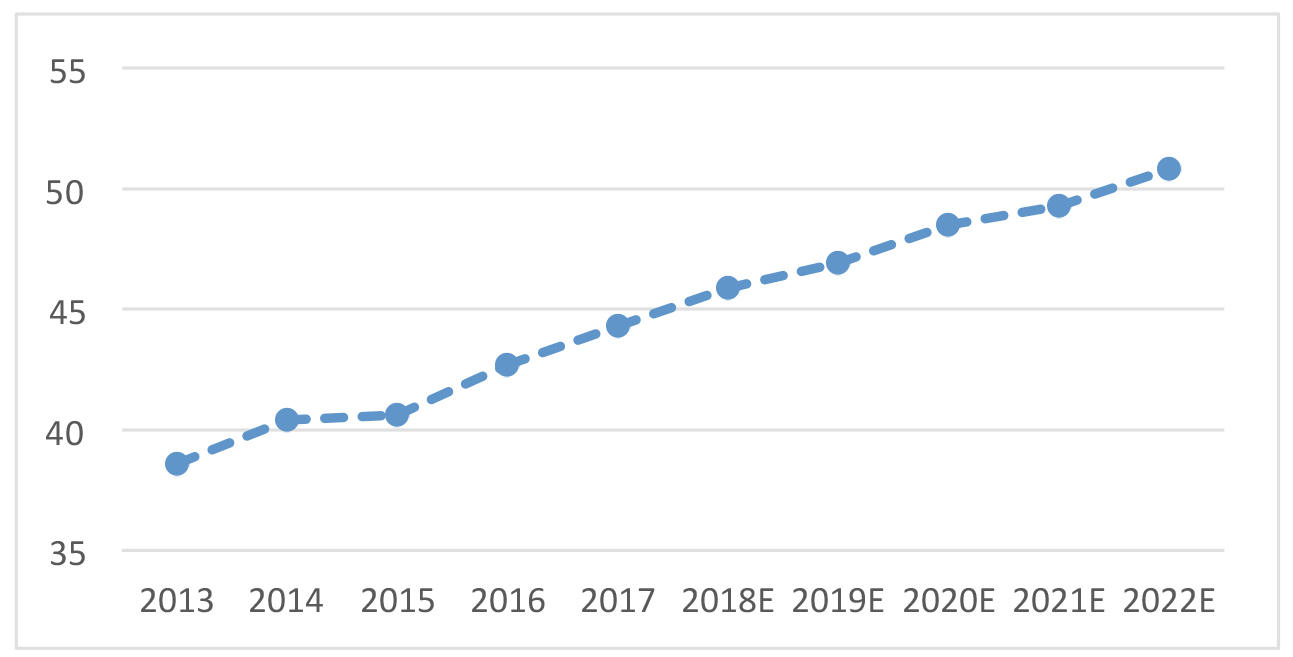

液晶電視、智能手機等现有產品的大尺寸化趨勢是推動全球TFT-LCD顯示面板需求面積增長的主要動力之一,其中電視面板需求面積占液晶面板總需求量的近80%。雖然面板行業整體增速受限,但是大尺寸面板需求增速相對維持在高位。2017年全球電視面板需求面積達到1.44億平方米,近三年平均增速約7%,略高于液晶面板增速。電視面板總需求的增加,主要是由于電視平均尺寸的增加,之前主流液晶電視尺寸是32、43、55寸,目前已經逐漸轉變爲50、55、65寸。據Sigmaintell預測,2022年電視面板平均尺寸將達到50.8英寸。

圖7:全球液晶電視面板平均尺寸(英寸)

數據來源:Sigmaintell

2.2.2 我國液晶面板行業概況

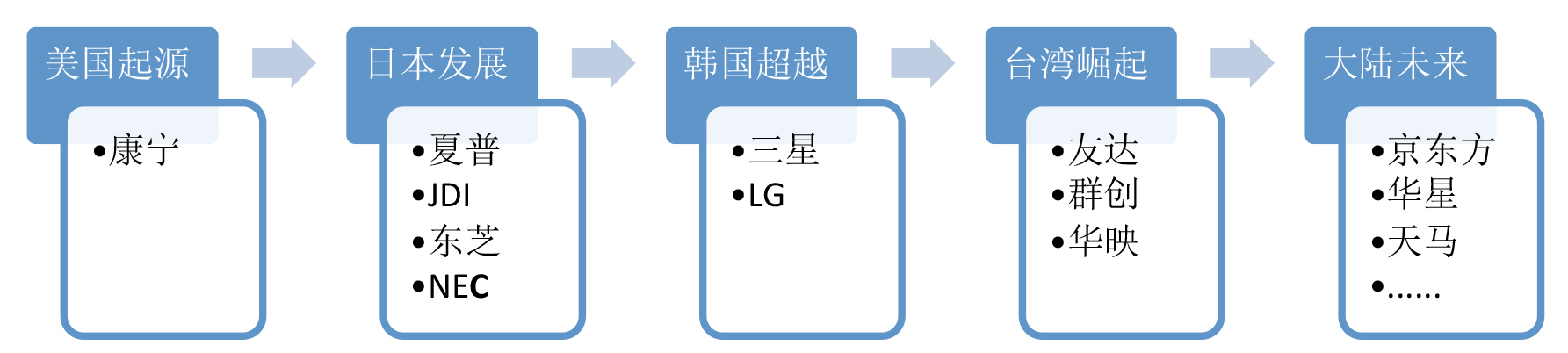

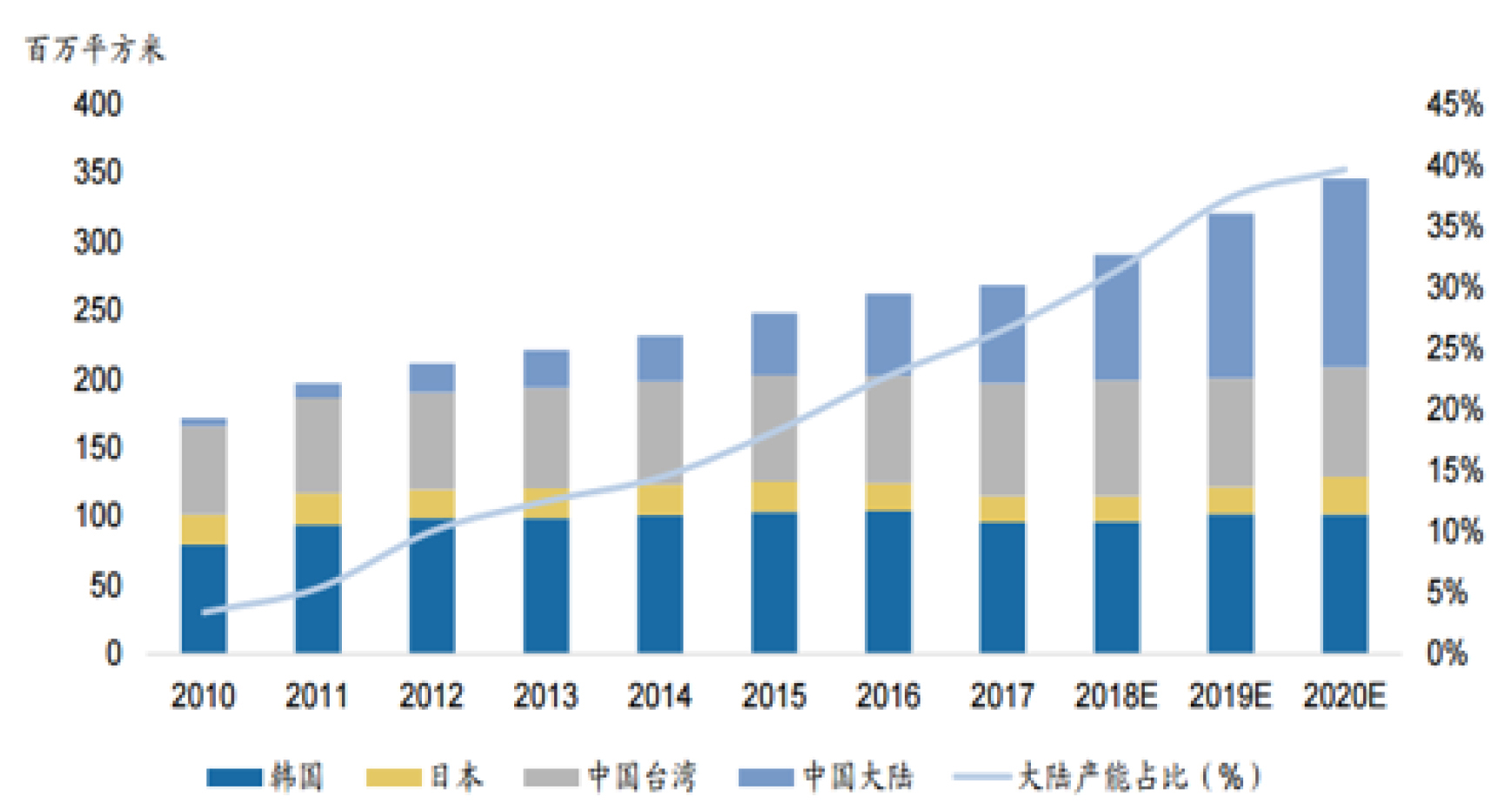

由于全球面板產業存在周期性產能過剩,面板價格也在激烈的競爭中不斷波動,部分國外面板廠商由于虧損或戰略需要,逐漸收縮自身LCD的產能。夏普因爲虧損而被迫破產重組、台灣友達和群創也因爲虧損而裁員和關停產線、三星和LG逐漸關停LCD產能並轉型發展OLED顯示,國外巨頭的退出給了國內企業擴張和發展的機會,促進了面板產業在全球範圍內向中國大陸轉移,產業轉移路徑見下圖8。

圖8:全球液晶面板產業轉移示意圖

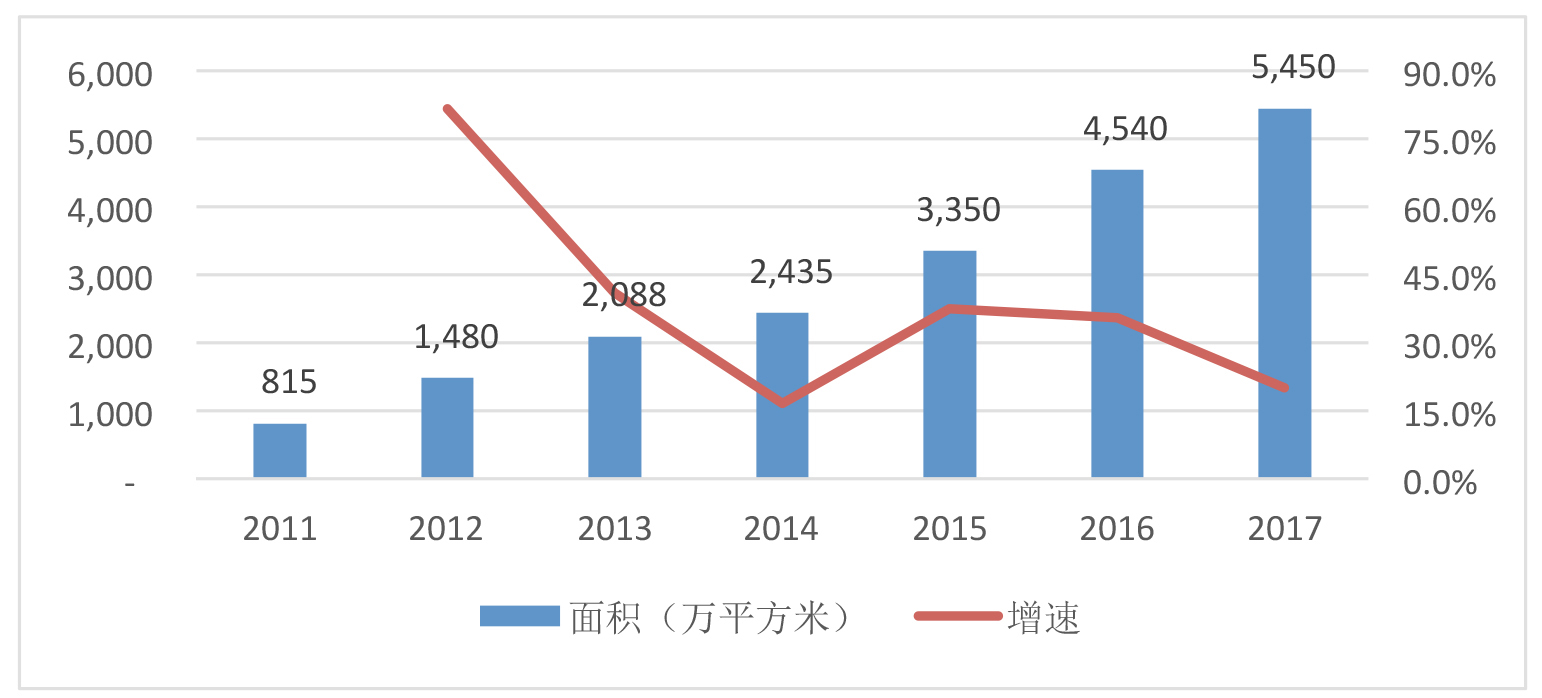

據前瞻產業研究院發布的《面板產業產銷需求與投資預測分析報告》統計,2010年以後我國面板產業高速發展,全球產業話語權不斷增強,到2017年,我國大陸地區液晶面板產量約爲5450萬平方米,已位居全球第一,在全球總量中占比超過30%,京東方、華星光電等國內企業出貨量已經位居全球十強。同時,相比于全球約6%的增速,我國液晶面板出貨量保持15%以上的高速增長,對全球面板增長貢獻最大。

圖9:我國液晶面板產量

數據來源:前瞻產業研究院

根據中國產業研究院預測,到2020年,中國大陸液晶面板產能全球占比將進一步擴大至40%,貢獻大部分產能增量。

圖10:全球液晶面板產能分布趨勢

數據來源:中國產業研究院

2.2.3 液晶材料行業規模及發展空間

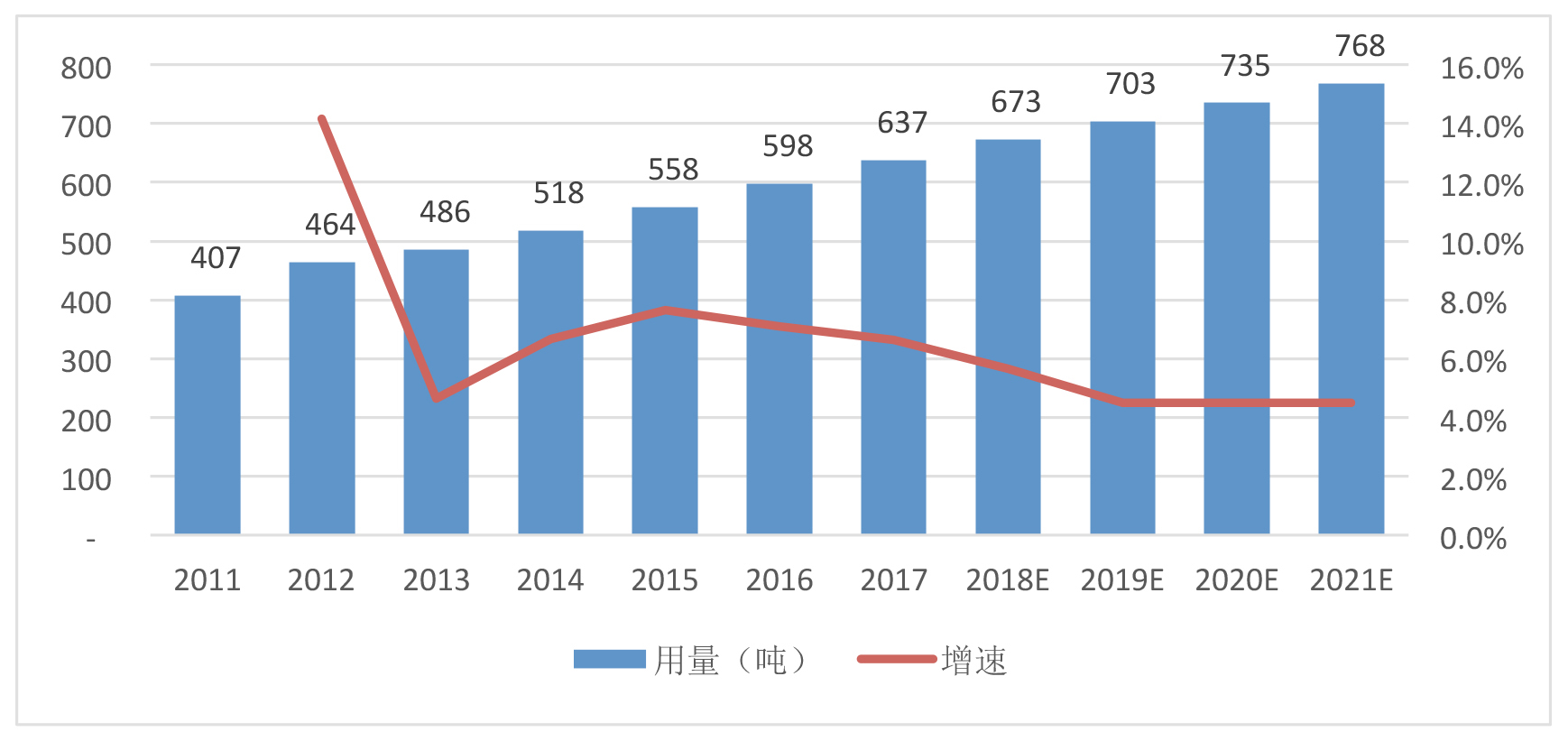

雖然液晶材料僅占面板成本的不到5%,但卻是液晶面板最爲核心的上遊材料之一。從面板的結構來講,液晶面板的使用面積與液晶材料的需求量存在固定的比例關系:每平方米的液晶顯示面板需要約3.6g液晶材料,而單晶到混晶的生產過程損失率約5%-10%。根據DisplaySearch、WitsView等機構預測,到2021年全球液晶面板的出貨面積增長CAGR約4.4%,按此測算,到2021年全球液晶終端材料(混晶)用量將從2018年637噸增長到768噸,如圖11所示。按1.5萬元/kg單價計算,全球混晶市場規模超過100億。如果考慮單晶價格約爲混晶的1/3,全球單晶市場規模將超過30億。由于液晶材料產業鏈越靠後毛利越高,液晶中間體及上遊的化工原料的市場規模要小得多,並且有生產能力的廠家較多,競爭激烈。

圖11:全球混晶用量預測

數據來源:DisplaySearch、WitsView、九鼎投資

2.3 混晶國產化有望進一步突破

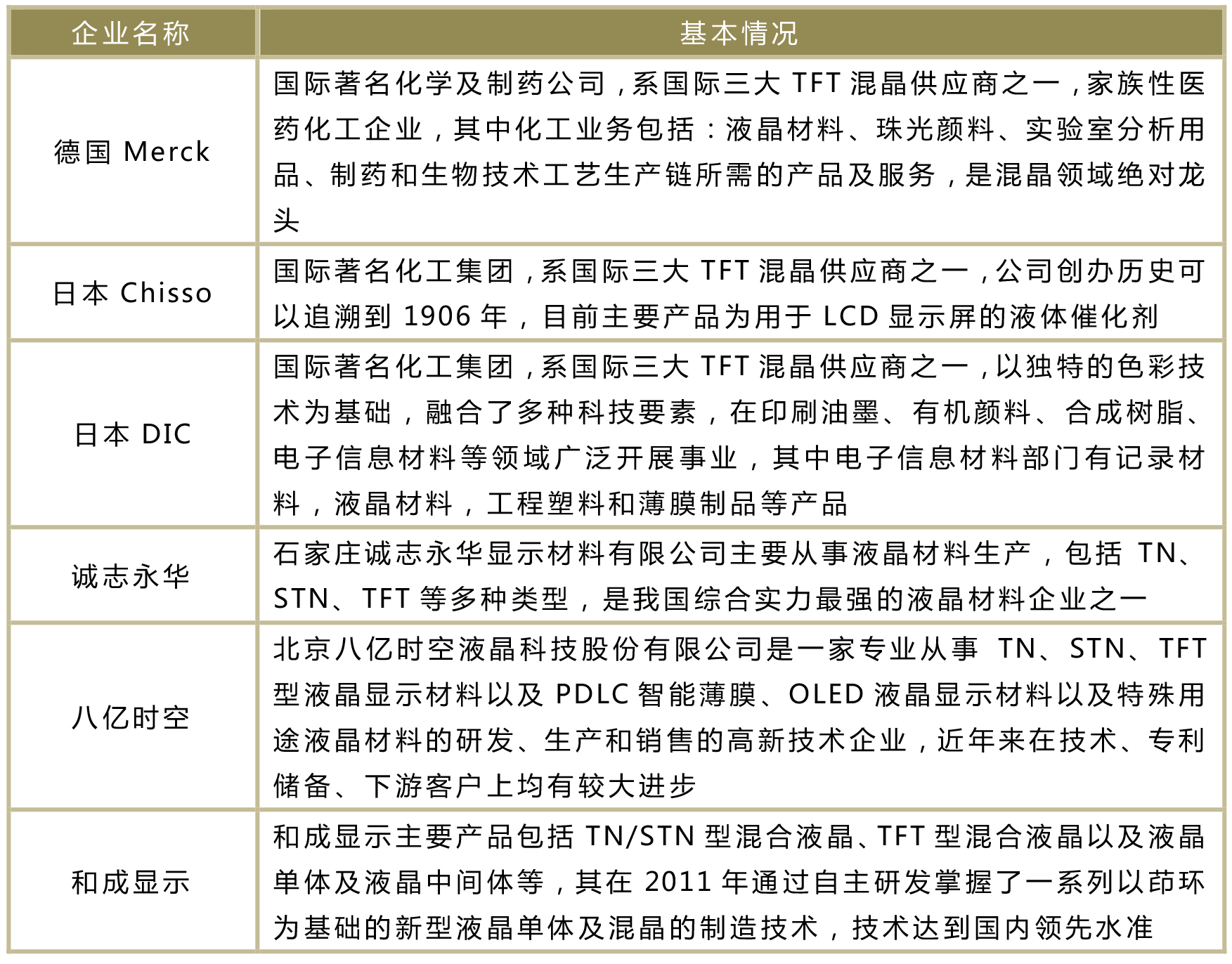

在液晶面板產業鏈中普遍存在“微笑曲線”原則,即上遊原材料及下遊消費電子的毛利率要高于中遊面板制造的毛利率,而液晶材料也是面板產業鏈上的主要利潤環節,毛利一般在30%-35%,高于面板裝配生產企業。國內液晶面板產能的加快擴張,帶動上遊原材料需求的持續增長,但當前國內混晶材料國產化程度仍然較低,處于高度進口依賴狀態。全球TFT液晶終端材料的最主要的三家生產廠商Merck、Chisso和DIC占據了全球95%的混晶市場份額。

表1:主要混晶生產企業

混晶材料行業屬于高度技術壟斷型行業,Merck、Chisso和DIC三大廠商建立起很高的進入壁壘主要有兩個原因:一是生產研發起步較早,在技術深度和廣度上都處于絕對領先地位;二是依靠“苯環”、“萘環”等核心結構,在全球範圍內建立了嚴密的專利網。在混晶配置的過程中,爲使现有產品的某一參數指標達到要求,需要加入特定比例的某類液晶單體對該參數進行調節,因此企業一旦發現某個或某些指標優異的液晶單體化合物,便會以該類化合物爲核心申請專利,並盡可能覆盖所有可能的混晶配方,以實現專利封鎖。經過多年發展,基礎的液晶材料基本都在專利保護範圍內,因此可以說目前混晶行業最大的壁壘就是專利壁壘。當然,隨着液晶面板的不斷升級,對液晶材料的要求也越來越高,新品種單晶和混晶的研發也在不斷進行,而我國企業也在這一過程中逐漸實現技術和專利上的突破。

目前國內的三家混晶企業中,誠志永華(誠志股份控股)主要在中低端液晶材料領域,TN型液晶材料的國內市占率達60%以上,STN型液晶材料的市占率達20%以上,TFT混晶生產處于起步階段。和成顯示(飛凱材料控股)是我國混晶的龍頭之一,依靠含茚環結構的一系列液晶單體的專利,打入了混晶市場,年產能100噸。北京八億時空經過多年的研發和經驗積累,也已經在混晶領域實現突破,開始放量生產,名義產能100噸。未來三家企業將成爲我國混晶國產化進一步突破的主力,在爭取混晶市場的過程中發展壯大。

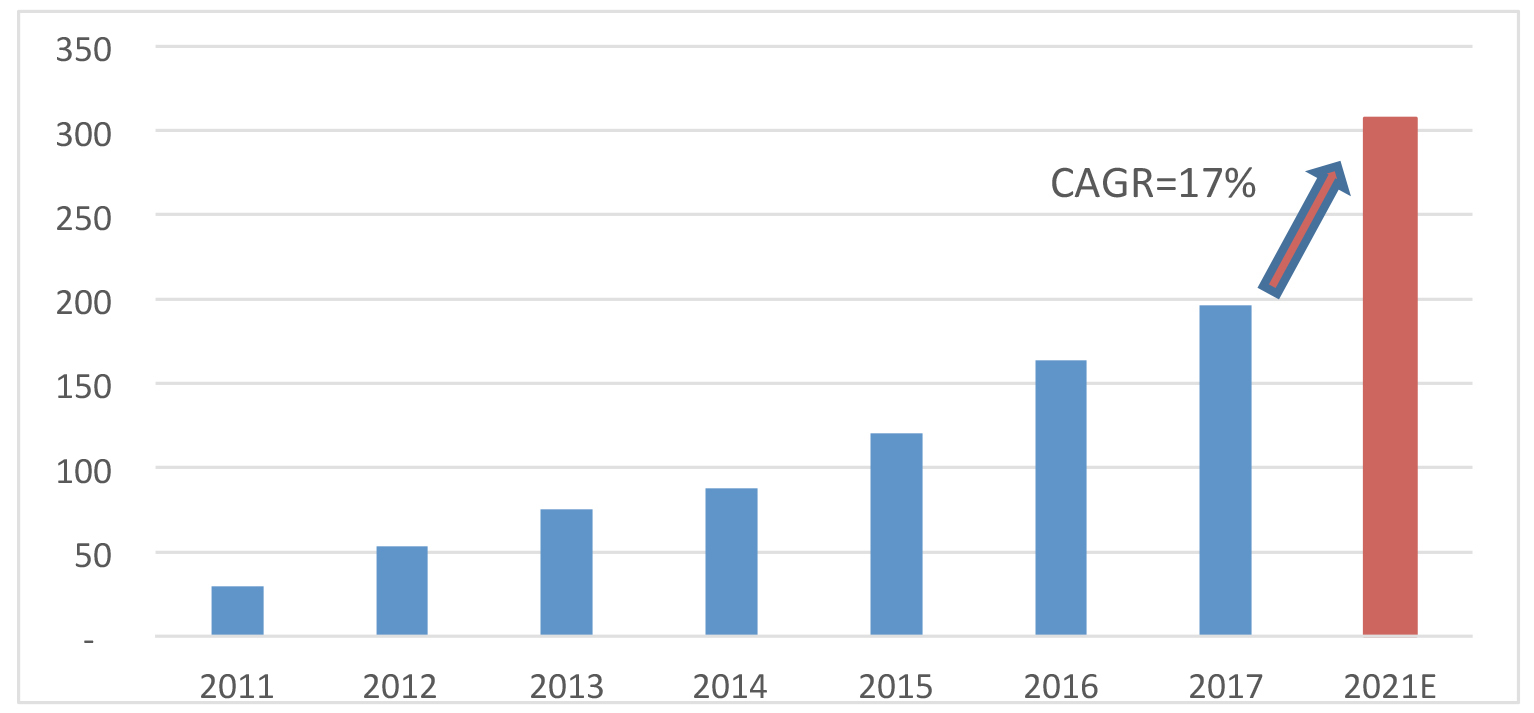

根據之前的測算方法,預計到2021年我國混晶需求超過300噸,並保持高速增長的態勢,見圖12。目前我國混晶年產量在幾十噸級別,國產化率僅不足20%,高端TFT-LCD用液晶材料國產化率更低,未來發展空間巨大。

圖12:我國液晶材料(混晶)需求預測(噸)

數據來源:九鼎投資

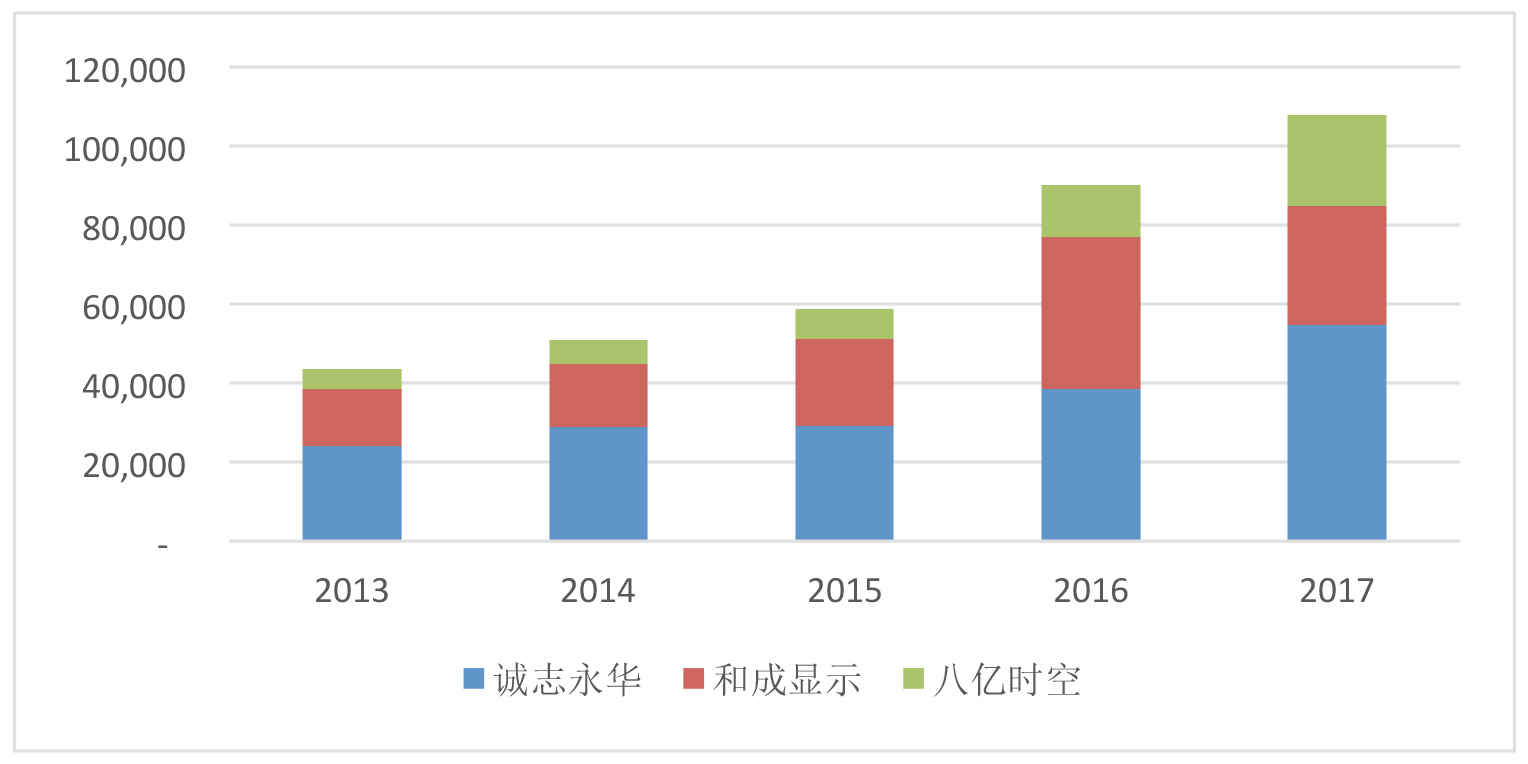

上述三家國內企業近年收入增長迅速,見圖13(以混晶收入爲主,包含部分單晶收入),至2017年合計收入10.7億,在全球市場中占比約10%,隨着國產化率的進一步提高,該三家混晶龍頭企業的市場份額也將顯著提升。

圖13:我國主要混晶企業收入情況(萬元)

數據來源:公司公告

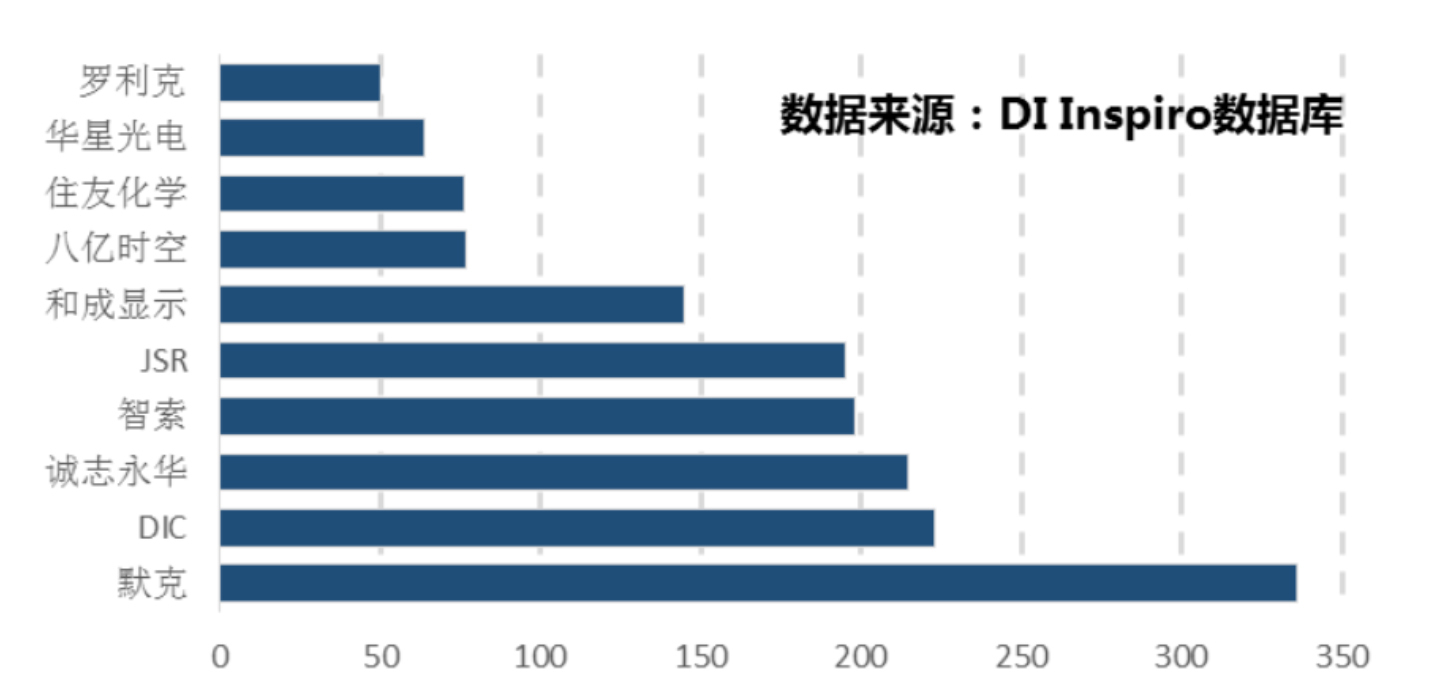

圖14是液晶材料領域我國的專利申請情況,從中也可以看出,以默克爲代表的國外企業占有絕對優勢,但上述三家國內企業也都在專利申請數量前十名之內,並且有各自側重的方向。經過技術和專利的不斷積累,並且伴隨着混晶國產化的進程,三家企業將具備蠶食國外巨頭所占有市場份額的實力。

圖14:我國混晶材料專利申請情況

數據來源:DI Inspiro

三、OLED行業高速增長,未來空間廣闊

3.1 OLED行業概述

OLED全稱爲“有機發光二極管”,用于顯示或照明。OLED顯示面板由非常薄的有機材料塗層和玻璃基板構成,當有電荷通過時這些有機材料就會發光,發光的顔色取決于有機發光層材料的不同。OLED面板具有構造簡單、自發光不需背光源、對比度高、厚度薄、視角廣、反應速度快、可用于曲面面板、使用溫度範圍廣等優點,其顯示效果比LCD顯示屏更明亮、更細膩,理論上也更省電,是未來替代LCD的首選方向。2010年之後,隨着生產工藝的提升,OLED的生產成本大幅下降,並逐漸在手機、可穿戴設備等小屏幕領域快速應用和推廣。

OLED根據驅動方式不同可以分爲PMOLED(被動驅動式)和AMOLED(主動驅動式),AMOLED采用獨立的薄膜電晶體去控制每個像素,每個像素皆可以連續且獨立的驅動發光,現已成爲OLED顯示主流的技術。

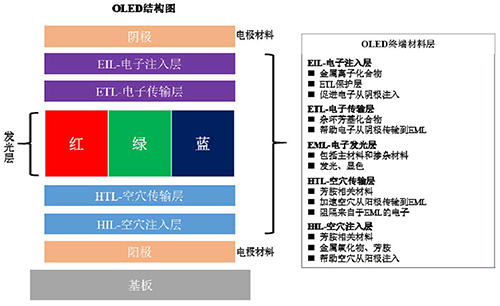

OLED面板的結構如圖如下所示:在兩層電極材料中間沉澱終端材料,形成像三明治一樣的夾心結構,放置于基板材料之上。當OLED接通電源之後,由陰極注入的電子和陽極注入的空穴將在發光層中結合,同時釋放出能量,以光的形式呈現出來。發光層材料的成分不同,所發出光的顔色也就不同,通過選擇不同的發光材料,可獲得紅、藍、綠三原色,實現全彩顯示。

圖15:OLED結構及終端材料類型示意

圖片來源:瑞聯新材招股說明書

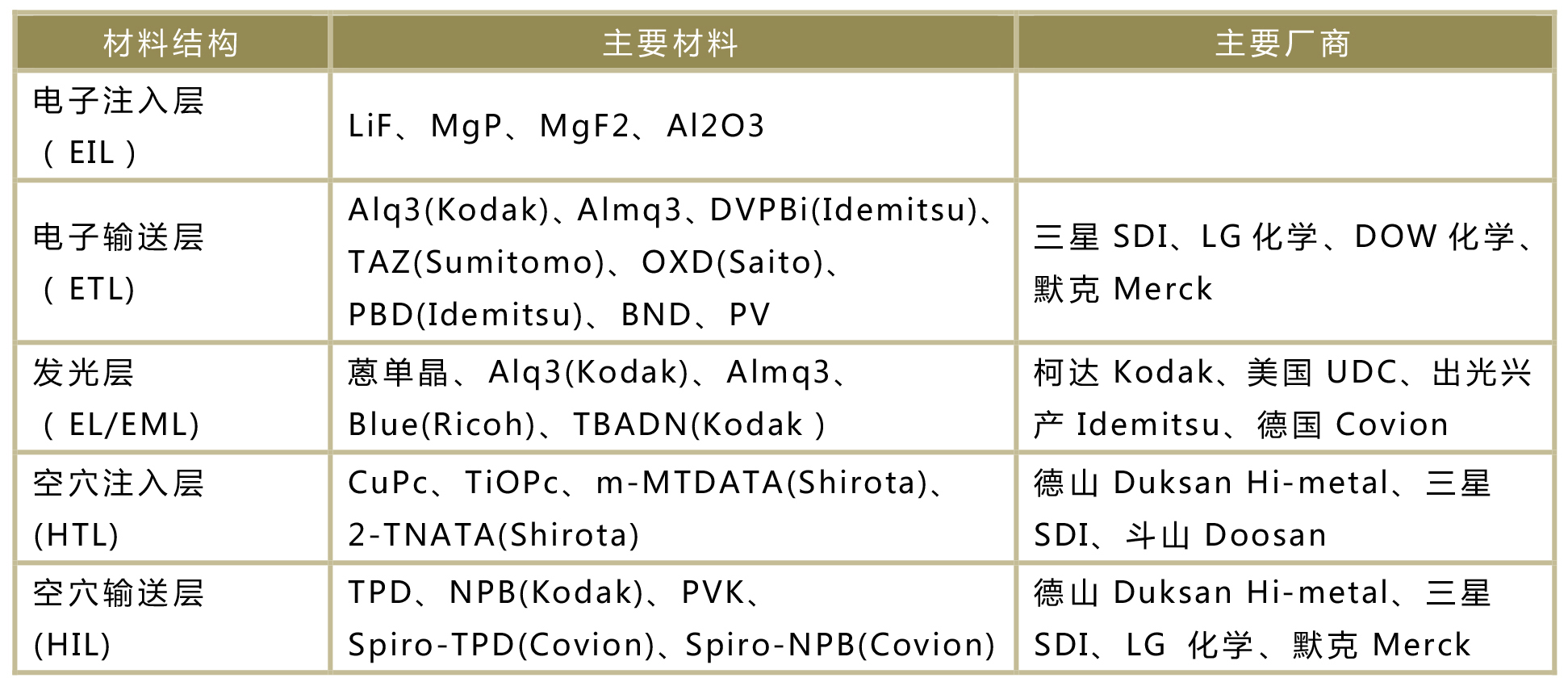

基于OLED面板的結構,可將OLED材料按照在元器件中的位置分爲電極材料、基板材料和終端材料三大類:其中電極材料主要爲金屬及其氧化物;基板材料主要爲ITO玻璃或光學薄膜;終端材料層包括電子注入層(EIL)、電子傳輸層(ETL)、發光層(EML)、空穴傳輸層(HTL)、空穴注入層(HIL),主要爲各類有機材料。OLED材料是OLED面板的核心,與LCD屏相比,由于OLED屏不需要濾光片、偏光片、背光源等結構,因此在整個面板制造中,OLED材料成本占比遠遠大于液晶材料成本占比,約占面板總成本的20%-30%。

表2:OLED主要終端材料

在OLED終端材料中,發光材料的性質往往決定了OLED器件的主要性能。OLED顯示屏需要紅綠藍三原色作爲基色,因此OLED面板的發光層需要紅光、綠光、藍光三種材料。以現有的技術層面來看,綠光材料的發光效率最高,使用的是DCM系列或是輔助掺雜類材料;藍光的使用的是蒽類化合物、芴類小分子和芳胺類材料,發光效率相對較差;而紅光OLED器件的性能較爲落後,主要使用的是香豆素類染料、喹吖啶酮等紅色荧光染料,但隨着對紅光OLED材料和器件的不斷研究,其種類和數量都有所提升。傳輸材料中,空穴傳輸材料一般是三苯胺衍生物,依賴N原子上孤對電子的高度離域提供較高的空穴遷移率。電子傳輸材料以噁二唑類較常見,專門研制的電子傳輸材料並不多,許多器件中電子傳輸材料和發光層材料大多是合並的。注入材料中,較常見的空穴注入材料包括銅酞菁(CuPc)和TDATA,電子注入材料最常見的是LiF。

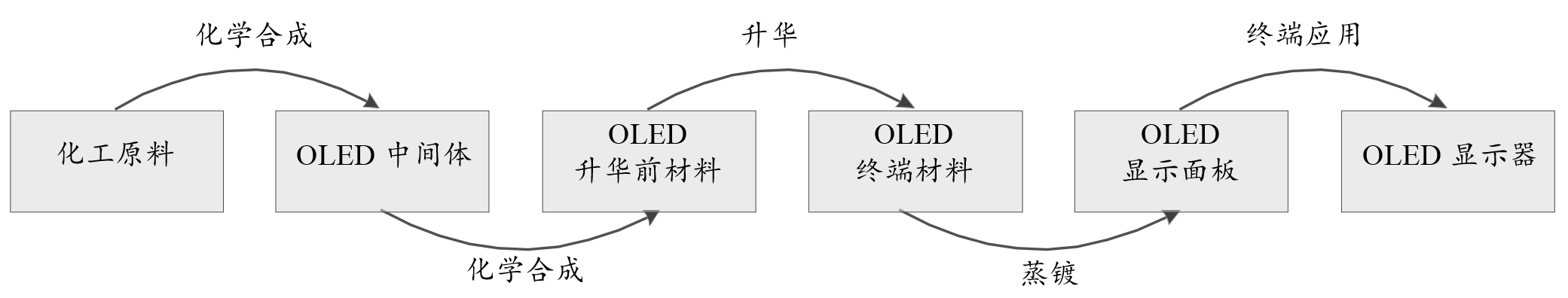

OLED材料產業鏈見圖16。對于OLED終端材料制造來說,首先由前端材料生產企業將基礎化工原料合成中間體,再進一步加工爲升華前材料,將其銷售給終端材料生產企業,由終端材料生產企業進行升華處理後最終形成OLED終端材料,用于OLED面板的生產。

圖16:OLED材料產業鏈

目前OLED終端材料的核心專利存在較高的技術壁壘,生產主要還集中在韓國、日本、德國及美國廠商手中,這些廠商經過多年的發展已經形成了較完整的產業鏈,基本上都有對口合作的、穩定的OLED前端材料供應商,而我國的材料廠商還處于起步和發展階段,目前仍集中在中間體、升華前材料領域。

3.2 OLED行業發展情況

3.2.1 行業整體規模

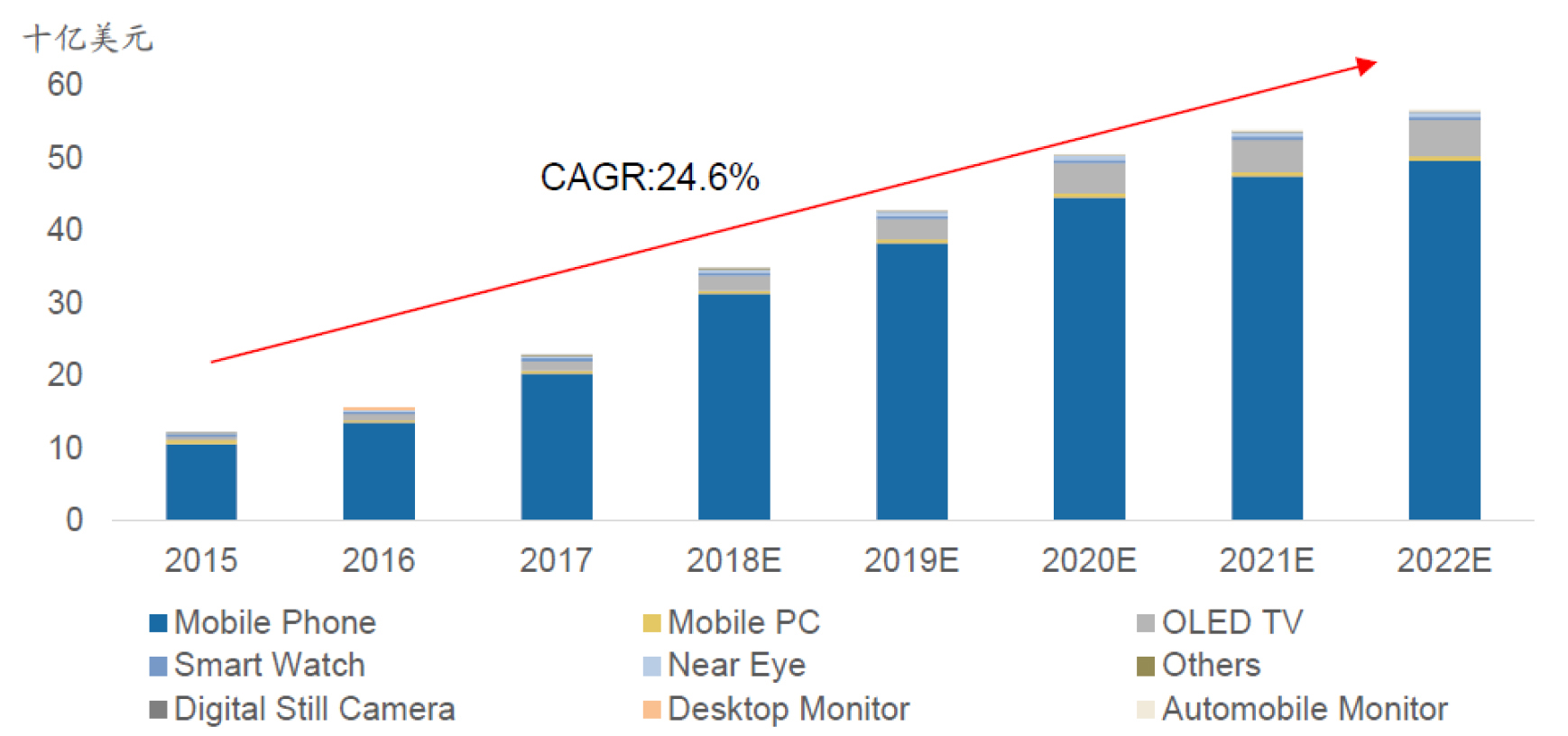

從OLED的特性來看,未來OLED屏幕主要的應用領域集中在智能手機、電視、VR設備和可穿戴設備上。其中來自智能手機的需求主要是替代性需求,即從高端旗艦機型開始替代LCD屏幕並逐漸向低端機滲透,而在VR設備和可穿戴設備等新興智能硬件上,由于OLED具有輕薄、柔性、高刷新率等特性,是這一類設備的首選屏幕類型。OLED廣闊的應用範圍帶來了巨大的市場空間,根據IHS預測,到2022年AMOLED市場規模將達到570億美元,2015-2022年複合增長率24.6%。

圖17:LED行業規模增速

數據來源:IHS、廣發證券

因爲OLED面板結構較LCD面板簡單,所以理論上OLED面板的成本應該低于LCD面板,而目前OLED面板成本較高主要由于面板生產工藝難度大,生產良品率較低。理論上OLED面板生產良品率超過85%時,OLED成本將低于LCD,OLED將憑借其性能優勢大規模替代LCD。

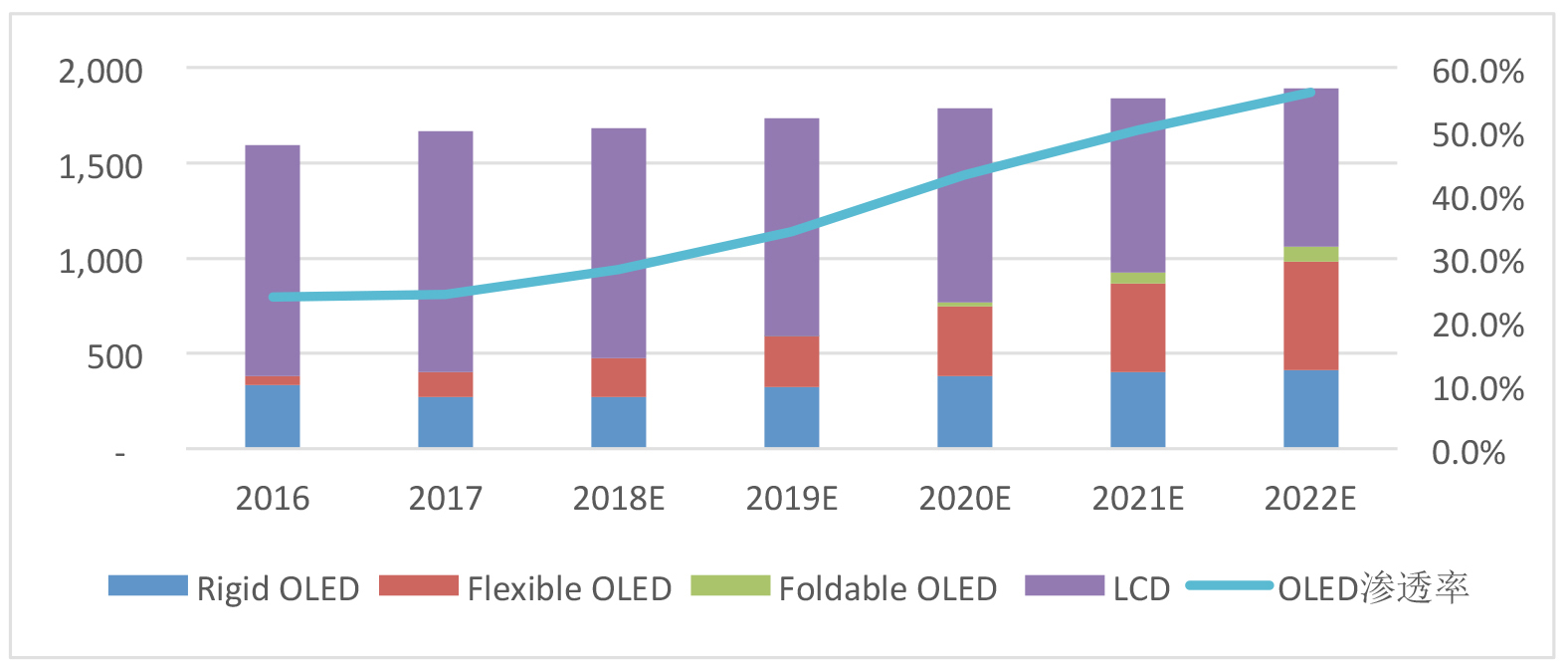

3.2.2 手機OLED面板發展情況

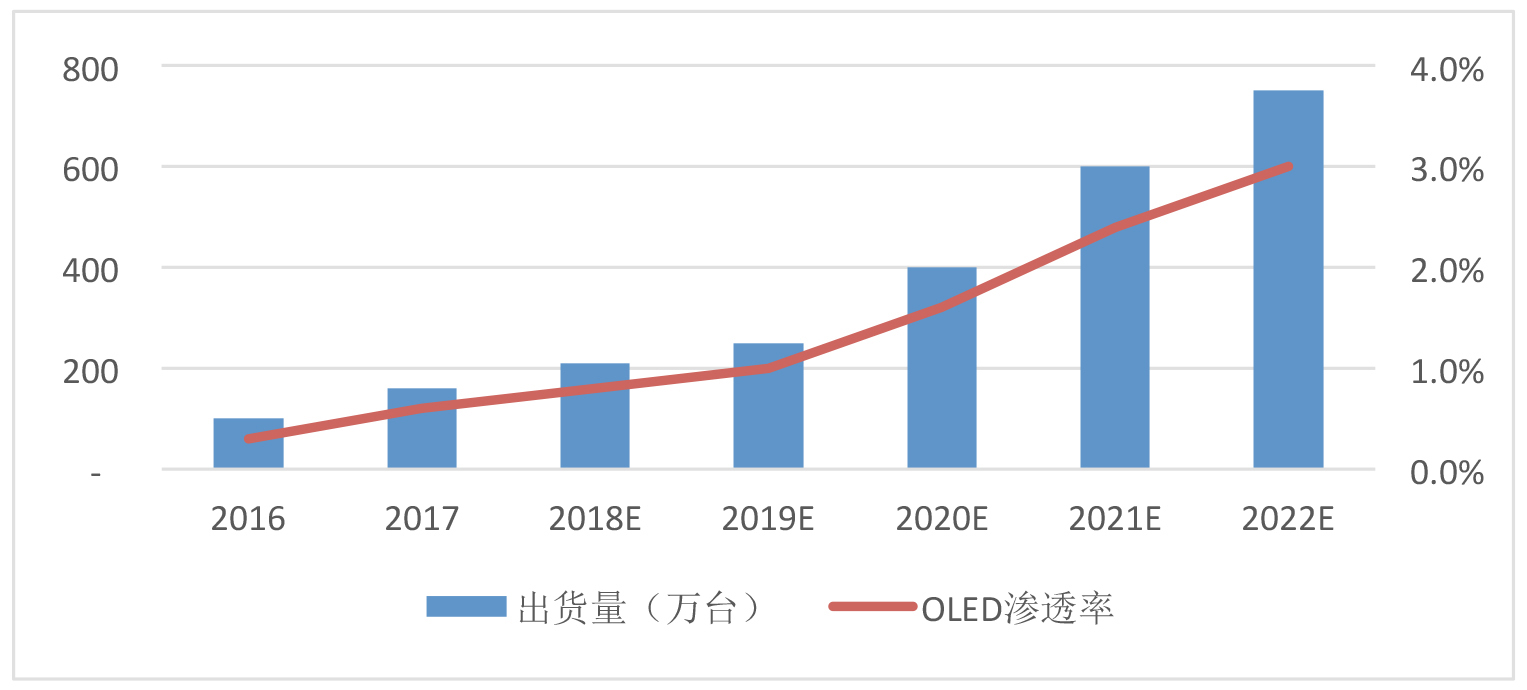

目前,10英寸以下中小尺寸AMOLED技術相對成熟,已實現量產並廣泛應用于手機、穿戴設備、VR、平板等移動现有產品,目前手機對OLED面板的需求量最大,占總需求的90%左右。據DSCC數據顯示,2017年智能手機面板仍以LCD爲主,OLED滲透率爲24%,但隨着以蘋果、三星、華爲等高端旗艦手機對OLED屏的廣泛應用,預計2018年以後OLED滲透率將快速提升,到2022年全球智能手機OLED面板滲透率將達56%。

圖18:全球智能手機面板出貨量(百萬片)

數據來源:DSCC

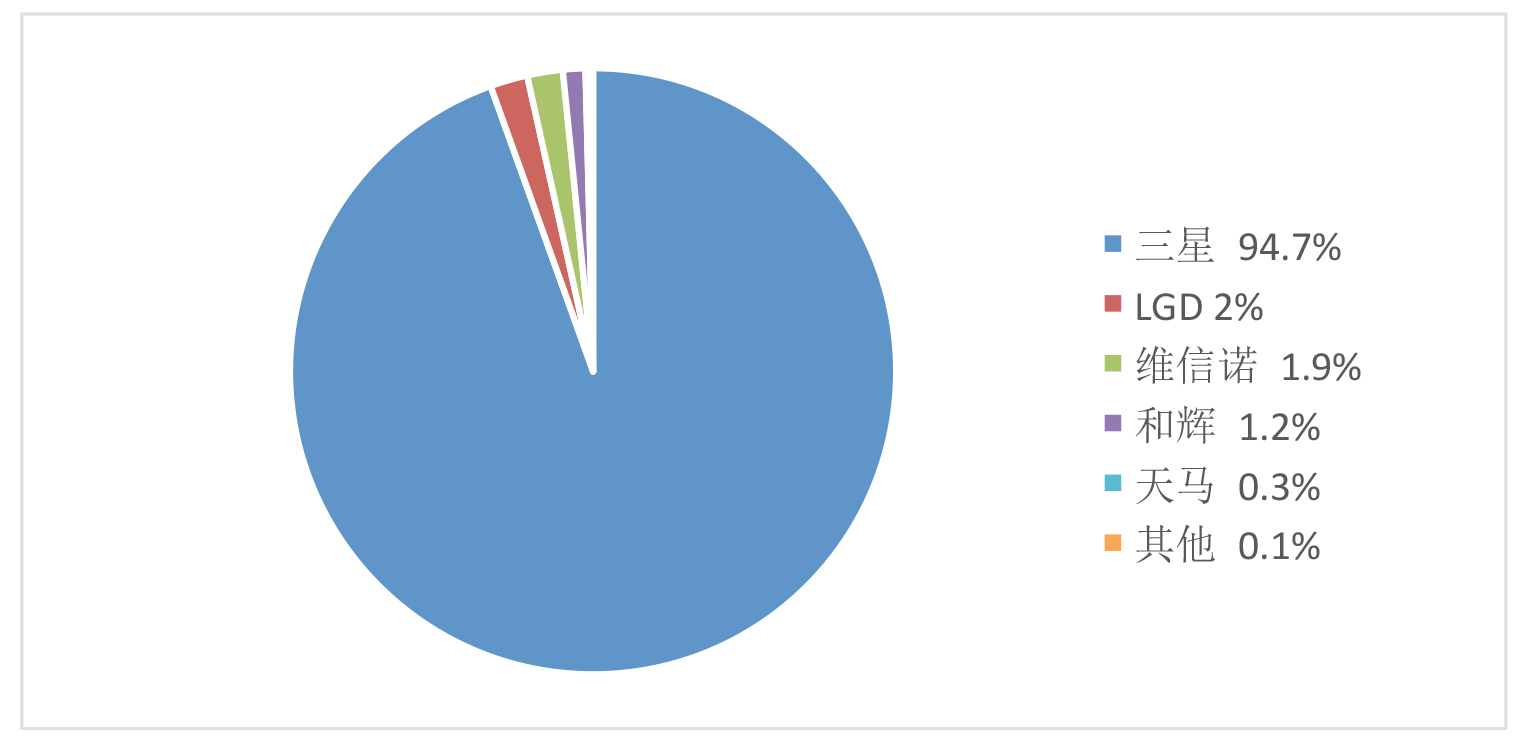

據Sigmaintell統計,2018年上半年全球智能手機OLED面板出貨數量近2.0億片,在全部智能手機面板中占比約21%。三星出貨約1.9億片,占到94.7%絕對的壟斷,第二是LGD,占到了2.0%,而中國廠商維信諾、和輝和天馬緊隨其後,占比1.9%、1.2%、0.3%。2018年下半年,京東方的OLED屏也已經開始大批量出貨,並應用于華爲Mate20pro機型,預計OLED面板出貨量將大幅提升。

圖19:2018H1全球智能手機OLED面板廠商出貨份額

數據來源:Sigmaintell

3.2.3 電視OLED面板發展情況

大尺寸OLED面板主要應用于電視機。目前OLED電視正處于起步階段,生產良品率低造成OLED面板的成本是同尺寸LCD面板的2倍以上,因此OLED電視滲透率還不足1%。但長遠來看,隨着參與廠家的增多和生產技術的不斷進步,未來OLED電視成本下降是必然,出貨規模也將保持高速增長。但由于目前基數很小,OLED面板在電視領域的滲透率短期內仍將保持在5%以下,見圖20。

圖20:全球OLED電視面板出貨量

數據來源:群智咨詢

3.2.4 OLED材料行業規模

根據手機和電視兩個OLED最主要應用領域的推測,結合IHS的預計,到2022年OLED面板出貨量將接近2500萬平方米,相較2017年的500萬平方米,年均複合增長率約38%。

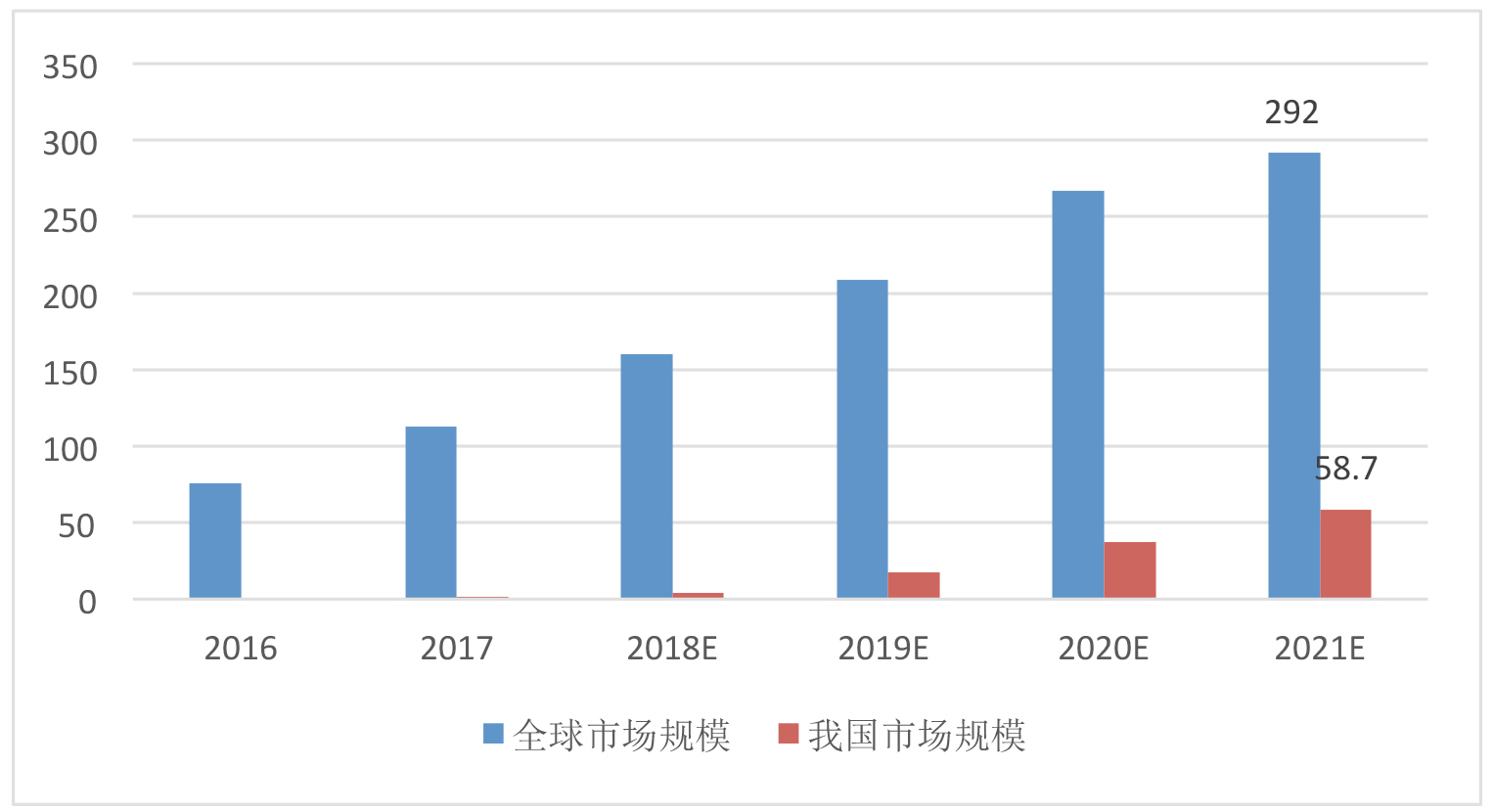

結合OLED面板的出貨面積,可以粗略測算材料及單體和粗單體的市場空間。至2021年,全球OLED終端材料市場空間將達到219億元,對應中間體和粗單體市場空間將達到73億元,年均複合增長率27%。由于我國OLED產能增長迅速,帶動了材料需求的快速增長,預計2021年我國OLED終端材料和中間體市場空間分別爲44和14.7億元,2017-2021年均複合增長率爲153%。

圖21:OLED終端材料及中間體市場空間(億元)

數據來源:中信建投、九鼎投資

3.3 我國OLED材料剛剛起步

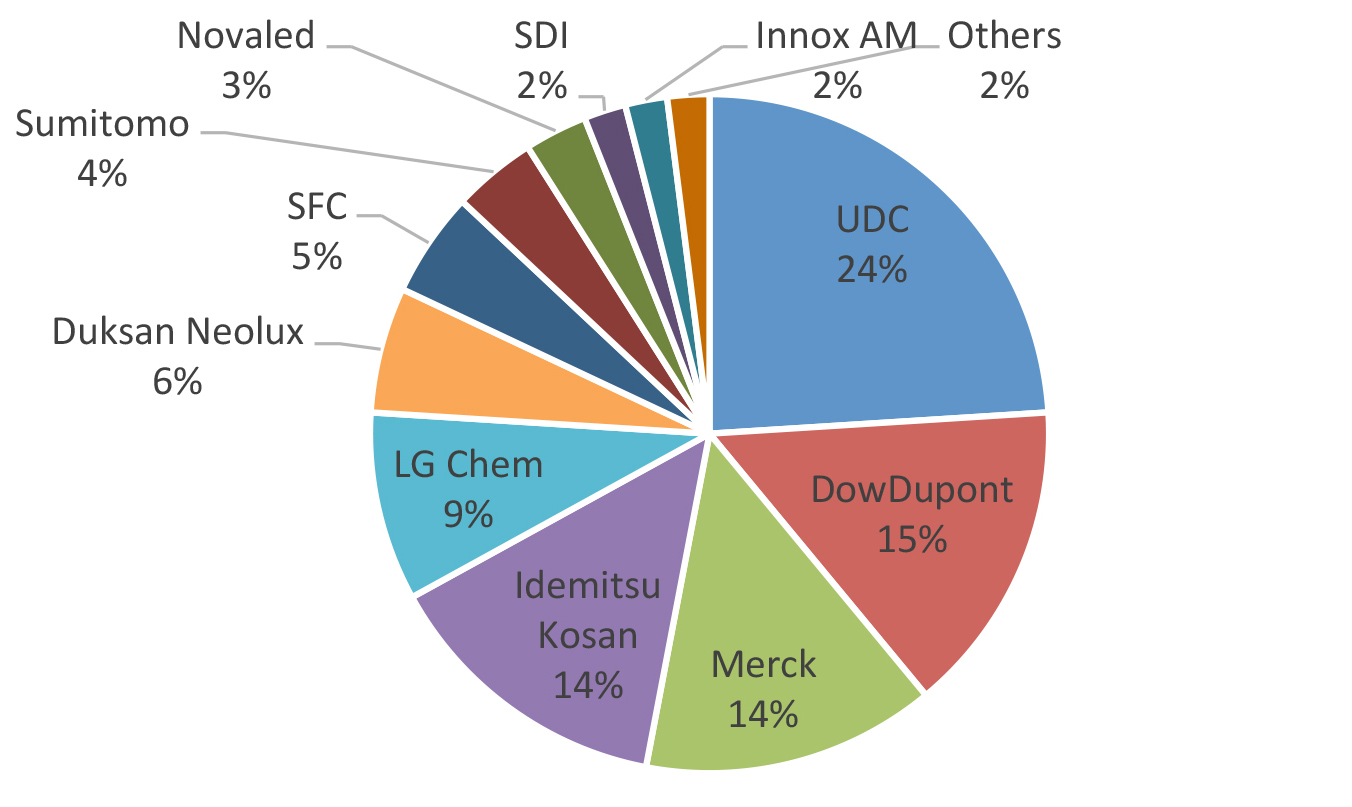

目前OLED終端材料市場被國外廠商所壟斷,據DSCC統計,當前OLED終端材料市場主要參與者包括UDC、陶氏杜邦、默克、出光興產、LG化學等。

圖22:OLED終端材料格局

數據來源:DSCC

中國的企業進入OLED材料領域時面臨着技術和專利這兩大壁壘。我國的OLED材料企業相比國外化工巨頭具有較大差距,處于產業鏈上遊相關的企業主要供應OLED材料中間體和單體粗品,進而銷往歐美日韓的化工企業,再進一步被合成爲OLED終端材料,最終制成OLED面板。雖然中國的相關企業並未掌握OLED終端材料的相關核心技術,但是隨着未來OLED面板生產規模的迅速擴大,擁有自主技術的OLED中間體和粗品企業有望處于較高盈利水平。同時,隨着中國OLED材料研發技術的不斷發展,將會逐漸掌握OLED終端材料的核心技術、突破國外專利壁壘,OLED終端材料進口替代前景更爲廣闊。

表3:我國主要OLED材料企業

四、總結

LCD和OLED作爲平板顯示的兩個主要方向,有其各自的特點。LCD依靠在電視面板中的統治地位,以及人們對于大尺寸電視機的需求增長,保持着穩定增速;而OLED作爲新興行業,依靠顯示效果好、輕薄、柔性等特點,近年來飛速增長,特別是在智能手機領域,有逐漸替代LCD屏的趨勢。同時兩者又有一共同點,即核心終端材料國產化程度極低。目前國內企業主要集中在液晶單晶及中間體、OLED升華前材料及中間體領域,在毛利率更高的混晶和OLED終端材料領域滲透還遠遠不夠。可以看到,隨着平板顯示產業整體向中國大陸轉移,我國的面板生產企業已經開始崛起,與此同時,國內的材料企業經過多年的資本和技術積累,也已經開始突破國外企業的技術和專利壁壘。未來,真正擁有核心技術和配套專利的國內材料企業,無論是在LCD還是OLED領域,都將借着產業轉移的大勢,獲得非常巨大的發展空間。