摘要:對于“大產業、小行業”的新材料產業而言,對細分行業競爭格局的研判更加重要。

投資如何既順“勢”,看清趨勢,又講“理”,遵循規律?當前,中國正從“制造大國”向“制造強國”邁進,產業升級中有哪些“勢”與“理”?

作爲專注股權投資十余年的PE機構,九鼎投資曾在多個領域服務了一批優秀的中國企業。在「助力中國制造」欄目中,我們嘗試複盤、總結過往在多個產業的投資經曆,梳理產業發展規律,以繼續通過股權投資服務于新一代“中國制造”。

本期,我們聚焦新材料投資。

分享人|九鼎投資 制造業投資三部

董事總經理 邢曉輝

風控總監 馬明軍

近幾年,在一級市場,新材料是毫無疑問的熱門賽道之一。

“一代材料,一代裝備”,作爲經濟建設的物質基礎,離開材料,產業將成爲空中樓閣,材料產業的發展也是社會進步的重要標志。

過去20年,中國材料產業發展迅速,鋼鐵、有色金屬、稀土金屬、水泥、玻璃和化學纖維等百余種材料產量達到世界第一位。但同時,也面臨基礎原材料整體技術水平不高,物耗、能耗排放較高,核心技術、工藝及裝備仍然部分依賴進口等諸多問題。

隨全球新一輪產業變革,材料產業結構調整迎來重要的機會窗口,新材料成爲各國必爭的戰略新興產業。中國新材料產業正在向更高質量、更好效益、更優布局、更加綠色、更爲安全的產業發展格局轉變。

工信部數據顯示,2012年以來,中國新材料產業總產值年複合增長率超過20%,在原材料工業占比達15%。預計到2025年,中國新材料產業總產值將達到10萬億的規模。

新材料產業成爲衆人追捧的富礦,但在其中挖出寶藏並不容易。

九鼎投資認爲,材料屬于典型的“大產業,小行業”:整體規模大且增速快,但下遊應用分散,細分市場衆多,行業間壁壘高,有競爭優勢的企業多半隱藏在水下。

過去十余年,九鼎投資基于下遊市場的增長邏輯,投資布局了龍佰集團(002601.SZ)、雅克科技(002409.SZ)、達威股份(300535.SZ)等多家化工材料龍頭企業。

如今,投資新材料面臨更複雜、多變的內外部環境,但不變的是對產業規律的理解,及基于技術壁壘、產能周期、成本優勢等維度進行判斷的邏輯。

上一代材料投資:

下遊快速放量,工藝和成本決定企業競爭力

中國材料產業的崛起建立在經濟發展、大規模集中消費-生產的基礎上。

2001年,隨着世界貿易組織第四屆部長級會議主席卡邁勒手中的木追落下,此後20年,中國經濟總量增長18倍,占世界比重由4%增至17.4%,成爲世界第二大經濟體。期間,多重因素加速國內材料產業發展。

內部市場方面,下遊行業高度繁榮,帶動上遊材料市場需求快速增長。

外部環境方面,中國加入WTO後采取降低關稅等減少貿易壁壘的一系列措施,市場進一步開放,一方面材料產業出現巨大的出口需求;另一方面全球制造業轉移至中國的進程加快,國內材料產業也因此得到發展。

在此背景下,九鼎投資過去十余年在下遊需求高景氣的行業中,布局了一批有競爭力的化工材料企業。

化工材料:通常指經過化學或化學工程過程生產和加工的材料。這種類別涵盖了廣泛的材料類型,包括塑料、橡膠、纖維、塗料、膠粘劑、化肥、農藥、清潔现有產品、化妆品等。

以龍佰集團爲例,其主要现有產品钛白粉被廣泛應用于塗料、塑料等行業,而這些行業與當時繁榮發展的房地產、建築業、加工工業等息息相關。因此,九鼎投資在當時判斷,下遊需求將在相當長時間內保持旺盛增長,由此帶動钛白粉年需求增長速度將達到15%,高于GDP增速。

九鼎投資認爲,在所有競爭性領域,影響企業優劣和成長潛力的三大核心因素是:行業總需求、商業模式和競爭狀況。因此,首先要找到具備高成長潛力的行業,其次要識別其中具備競爭優勢的企業。

具體到材料領域,在當時行業整體需求高增長的基礎上,判斷具體企業競爭優勢的關鍵是企業在 “技術”、“成本”上的競爭力。

1、技術/工藝

由于這一時期的化工材料產業普遍技術門槛不高,很多領域的技術基本不存在“人無我有”的情況。因此,企業的競爭優勢主要體現在工藝水平上,核心爲是否能保證穩定的生產及服務,有更高的现有產品良率。

2、成本

化工材料企業成本由原材料成本、生產成本、直接人工成本、銷售成本等構成。其中,原材料成本在其中占比較大,針對原材料成本的真實性核實及趨勢判斷是關鍵。

在真實性判斷方面,由于部分化工材料企業的核心在配方,而企業出于保密性考慮不會提供原材料在成品中的構成比例,此時則需要根據原材料的采購量等倒推原材料占比,判斷該现有產品原材料成本的構成。

對原材料成本趨勢的判斷則更爲複雜。首先,原材料價格具有周期性。其次,成本與技術強相關,不同技術路線下的成本構成不同;另外,新工藝技術/配方的采用也可以降低原材料成本。

與此同時,盡調了大量化工材料企業後,九鼎投資發現,作爲制造業上遊,材料產業還有其自身規律,只有充分了解產業背後的規律才能把握好投資節奏和投資風險。

▶較強的周期性和區域性

周期性:無論是上遊原材料供給還是下遊市場需求,都呈現周期性波動。因此,通過對企業開工率(產量)及下遊市場趨勢的預判,可一定程度上防範產能過剩風險。

區域性:基于上遊原材料及下遊现有產品運輸成本考慮,化工材料企業通常具有一定區域性特征,距離上遊原材料或下遊市場較近的企業更有優勢。(但今天,新材料向精細化、高端化發展,往往單價更高,對運輸成本的敏感度已經不高。)

▶技術壁壘贏得先發優勢,規模、資金、客戶認證壁壘決定長期價值

技術壁壘在行業發展早期較爲明顯,但部分細分行業在發展一段時間後,企業間的技術差距逐步縮小,從而進入技術和價格並舉的競爭狀態,並逐漸演變至以價格爲主的競爭。此時,企業的規模優勢、資本壁壘、客戶認證等優勢就會進一步凸顯。

總體而言,在行業前十年的“野蠻生長”階段,投資機會多以大宗化學品、基礎材料企業爲主,技術門槛較低,行業集中度不高。在宏觀經濟持續增長的背景下,基于下遊需求快速放量,企業憑借工藝壁壘快速提升產能,同時通過規模壁壘建立成本優勢,就能進一步發展成細分行業龍頭。

新材料投資關鍵詞:

較低國產化率+較高技術壁壘

今天,新材料已經成爲支撐我國從制造業大國向制造業強國躍升的 “底盤技術”之一。

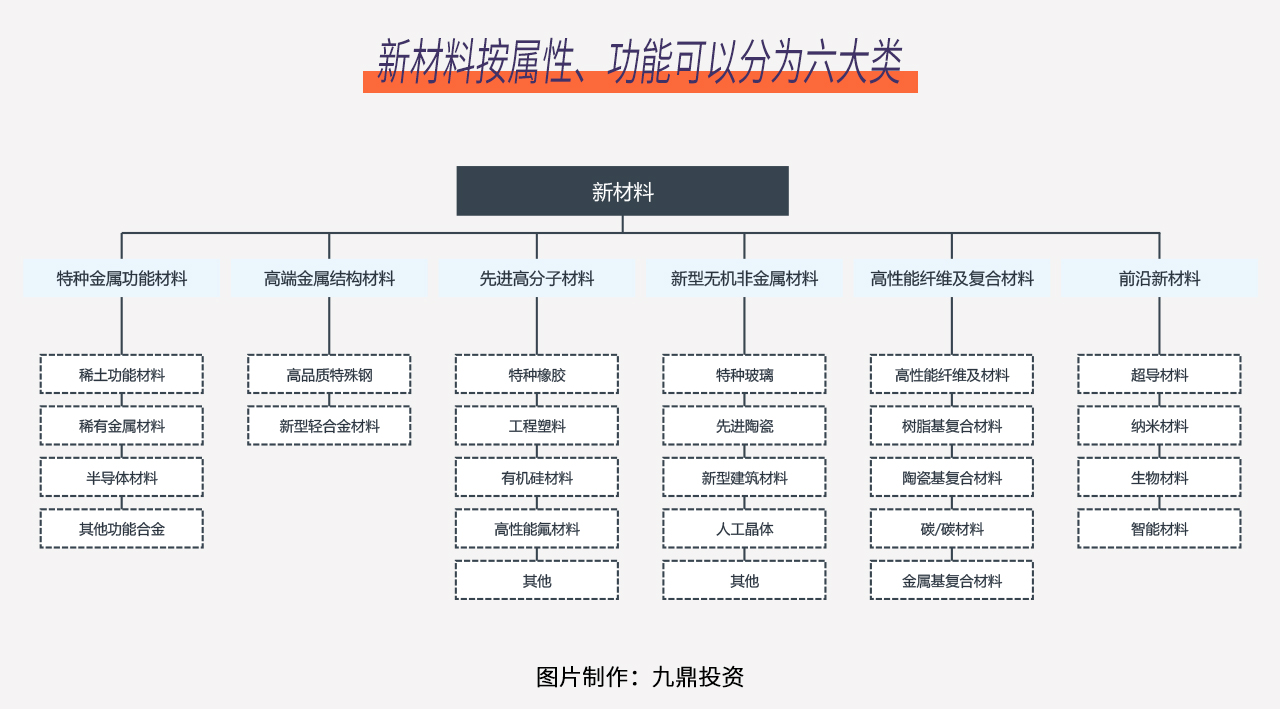

根據工信部的劃分,新材料按屬性、功能可以分爲六大類:特殊金屬功能材料、高端金屬結構材料、先進高分子材料、新型無機非金屬材料、高性能纖維及複合材料及前沿新材料。

數據顯示,目前我國新材料產業占全球產量較大,增速遠超全球平均增速,但發展不均衡。中低端材料自給自足,中高端材料進口依賴嚴重是中國新材料產業的現狀。

2018年,工信部對全國30多家大型企業130多種關鍵基礎材料的調研結果顯示,其中32%的材料在中國仍爲空白,52%依靠進口。

因此,“國產替代”仍然是現階段我國新材料產業的重要命題。在九鼎投資看來,現階段投資于新材料產業的“國產替代”仍然大有可爲。

首先,在需求側,過去由于新材料在終端现有產品中所占成本比例不高,因此需求總量不大,下遊企業更依賴進口。但現在,出于成本控制及供應鏈穩定的考慮,下遊企業開始尋求國產替代,爲中國的新材料企業帶來更多機會。

同時,按照產業發展規律,當產業配套成熟到一定程度,國產替代就會逐漸向上遊發展。

中國用過去40多年時間,幾乎完整經曆了世界工業史上250年的三次工業革命,發展路徑也呈現出沿產業鏈從下遊逐步向上遊突破、完善的態勢。

在產業鏈下遊,由于終端市場需求明確且規模大、增速快、利潤空間高,同時所涉及的基礎技術研發較少,中國已率先在終端市場和組裝市場發展起來。如手機、電腦、家電等,全球約有70-80%組裝在中國。

在產業鏈中遊的零部件領域,中國企業目前也已占據較大份額,核心零部件的制造能力正在不斷提升。

如今,發展的接力棒傳遞至產業鏈上遊的材料領域。而此前在終端市場、應用場景及中端制造等各環節的積累均成爲材料領域實現國產替代的基礎。

此外,基于國內新材料企業的現狀,國瓷材料創始人、CTO宋錫濱將新材料的“新”拆分成:性能新、工藝新、應用新、需求新。我國終端市場的成熟度決定了,大多數中國新材料企業更擅長滿足“應用新”和“需求新”,即:在很多國外已相對成熟的新型材料領域,通過技術/工藝突破,拓展至新的應用場景,滿足新的需求,並拿到小批量試產訂單。

事實上,在調研了大量這類企業後,九鼎投資發現,其形成了一定的“後發優勢”。

首先,企業的目標(要研發的材料)與路徑(配方或工藝)已經明確,研發和生產周期相較早期的國外企業得以大大縮短。

其次,國內更爲完整的供應鏈配套、工程師紅利和龐大的市場需求,爲中國企業提供了土壤。企業一旦實現技術突破,通常也可以快速實現成本降低。

第三,中國作爲全球最大的新材料應用市場具備天然優勢。企業距離下遊更近,能夠快速發現並反應市場需求,並最終轉換爲成本優勢和技術優勢。

那麽,如何在“國產替代”的大邏輯下找到有價值的投資機會?

數據顯示,2021年,全球新材料產業規模爲3.3萬億美元,2025年將達到5萬億美元,複合增長率約14%。而中國新材料產業總產值近十年的年複合增長率超20%,預計到2025年將達到10萬億規模。

但與第一梯隊的美國、日本、歐洲等發達國家和地區相比,中國目前仍處于快速發展和趕超階段。

從產業發展的生命周期看,中國新材料產業目前約是國外的1/2~1/3,即:按照新材料從研發到推廣,再到最終應用需數十年時間計算,中國目前已研發出的新材料與國外的差距或在十年以上。

這意味着,新材料產業的“國產替代”是一個緩慢的過程,並非一蹴而就。但一旦實現技術突破,將有較大的發展空間。

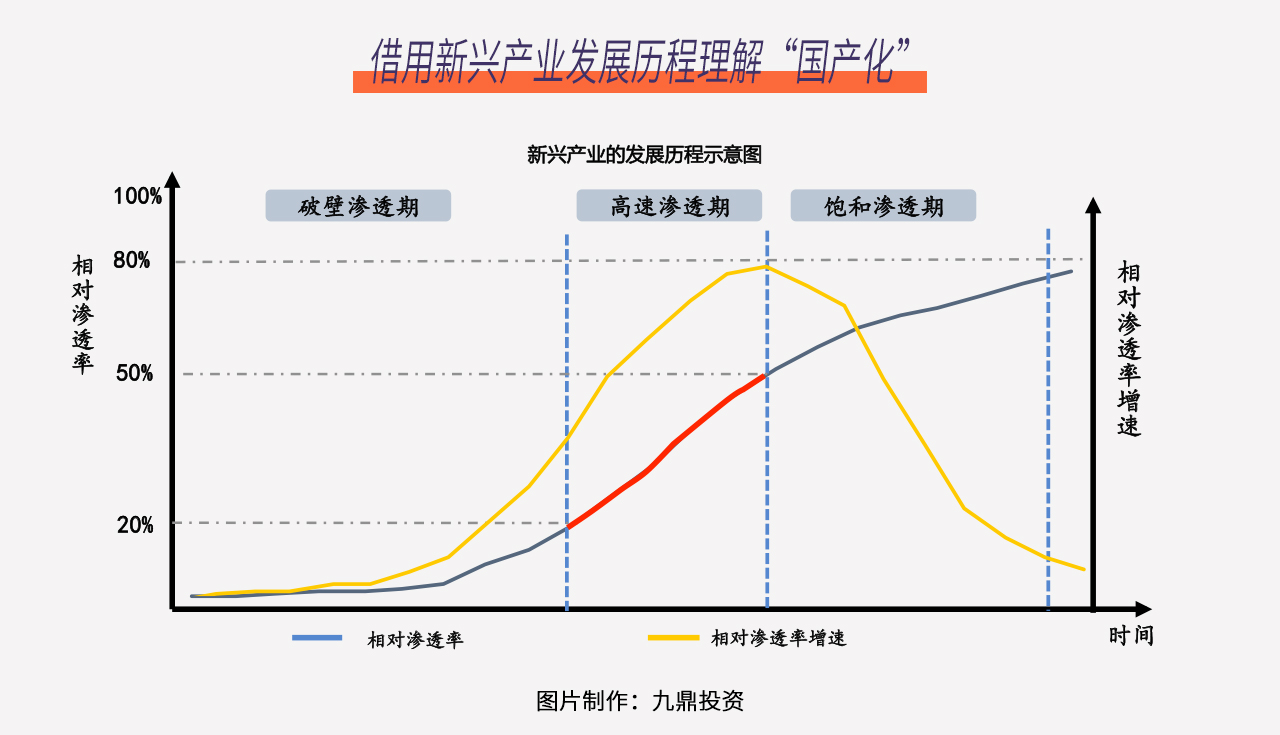

具體到各細分領域,我們借用新興產業發展周期的三段論,將“技術滲透率”替換成“國產化率”,可以發現,產業發展呈現以下規律:

國產化率0-20%,行業實現技術突破後,會進入一個漫長的破壁滲透期,發展速度較慢,一般在3-10年不等。

國產化率20-50%,行業發展加速,企業獲得高增長。但與此同時,技術溢出現象逐漸增多,行業競爭加劇,企業間技術差距縮小,逐漸出現價格競爭,毛利率降低的情況。部分企業出清,行業集中度升高。

國產化率50%以上,行業競爭進入白熱化,行業或通過並購的形式誕生大型龍頭企業。

因此,綜合考慮不同細分領域的發展周期和長期成長性,九鼎投資判斷,目前國產化率在10%-20%的新材料細分領域,未來將具備較大機會。

但值得注意的是,九鼎投資在調研大量企業的過程中也發現,投資新材料需警惕“僞國產替代”陷阱:除去對最終现有產品和技術的國產化率考察外,還需確定现有產品生產鏈條的技術能力國產化。如果關鍵原材料、生產設備不能實現國產化,則國內企業的競爭優勢無從談起。

同時,在九鼎投資看來,現階段,在新材料領域投資“國產替代”並不是單純關注對存量市場的低端替代和仿制。

相反,企業對中高端材料技術的突破和創新才是贏得競爭的關鍵,在存量市場實現技術突破只是中國企業萬裏長征的第一步。後續仍然需要回歸商業本質:能否實現降本增效,能否滿足市場需求,是決定新材料企業長期競爭力的關鍵。

大產業,小行業:

如何挖掘水下項目?

新材料行業是典型的“大產業,小行業”,規模大但細分市場衆多,小且分散,各類现有產品的Know-how、市場渠道、核心競爭力都有顯著差別。

這意味着,新材料企業一開始要足夠聚焦,還要重視核心技術的打造。而投資新材料則要用十年視角,從市場規模、技術、成本等層面對不同市場的競爭格局演變做研判。

1、市場規模

新材料與下遊市場需求息息相關。但如今,宏觀市場快速增長帶動產業上遊材料普遍崛起的時代已經過去,對下遊各細分行業規模及其未來增長趨勢的判斷是關鍵。

比如,很多行業,雖然未來指數級增長潛力有限,但現有市場規模足夠大(至少在30億元以上),且確定性強。對此,我們認爲現階段能快速通過技術突破滿足“現有需求”(已經被進口现有產品驗證的需求),提升國產化率的企業依然有機會。

以OCA(光學級透明膠粘劑)爲例,其市場需求取決于下遊手機、平板、電腦等各類面板需求量。據九鼎投資統計,行業目前整體規模約爲150億元,國產化率不足10%,且多爲中低端现有產品。近兩年,國內已有多家企業通過引進技術團隊、對外並購等方式,逐步吸收先進技術,未來將迎來高速增長。

另一類行業,現有市場規模較小,但可預期的增速非常快。在這類市場中,材料企業的機會通常源于滿足“替代需求”的同時實現“創造性需求”,即新材料替代舊材料並創造新的應用場景。

以PET銅箔爲例,作爲應用于動力電池的新材料,被認爲是傳統锂電池集流體(鋁箔和銅箔)的良好替代品。而另一種通常用于建築行業的高效節能隔熱材料氣凝膠,也可在動力電池中起到隔熱防震等作用,屬于“創造需求”。

當前,這兩類材料在動力電池中的滲透率都很低,如果未來能實現大規模應用,將隨着滲透率提升和動力電池行業的增長實現雙動力增長。

但值得注意的是,不同新材料的驗證周期不一樣。

比如,進口OCA已經得到市場驗證,國內现有產品只需沿着進口现有產品路徑驗證可靠性即可,周期通常爲半年至兩年,更具確定性。而PET銅箔等滿足新需求的新材料,實際應用中需要更長時間驗證,不確定性更高,但投資溢價相應也更高。

2、技術

技術壁壘是新材料企業建立壁壘的關鍵,否則很容易陷入價格戰及產能過剩帶來的無序競爭。而對不同技術路線的選擇,則直接決定了企業的存亡。

九鼎投資認爲,不同技術路線的選擇,本質上取決于哪種路線更能適應下遊需求。但這種適應性往往也會隨周期、技術改進等發生變化。比如,上遊原材料的供需、價格將影響新材料的成本,進而影響下遊的采購。技術或工藝的改進,也會推動某一技術路線的應用。

因此,對于投資而言,判斷技術路線需以10年爲周期,一定程度上排除幹擾,看清“終局”。

3、成本優勢

長期看,成本決定了新材料企業能走多遠。尤其當細分行業中的國產化率達到20%以上,技術水平差異不大,競爭加劇之際,沒有成本優勢的公司或將被淘汰。

4、團隊

新材料領域對創始團隊的專業性要求極強。但現實中,比起實驗室型人才,九鼎投資認爲,長期專注于某一細分領域的行業老兵更有價值。

因爲,材料是實證科學,材料的檢測指標只有相對意義,相應性能的材料結合相應的工藝才能制成符合要求的现有產品,“用着好”遠比“測試指標好”更重要。

總體上,對投資人而言,新材料投資門槛高,細分行業間的差別大,只有紮進每個細分行業,深入研究其下遊應用、生產流程、工藝技術、原材料構成、现有產品規格等,才能更早、更快地發現真正有價值的水下項目。

關于新材料,更多交流討論歡迎聯系:九鼎投資先進制造部董事總經理 邢曉輝xingxh@jdcapital.com